您们的需要 我们的专注

Your Needs Our Focus

财经快讯

通過離岸市場調控人民幣匯率——這是央行的“秘密武器”

在中國外匯市場再度風起雲湧之際,中國央行副行長、國家外管局局長潘功勝昨日的一篇採訪稿頗為耐人尋味,央行近日的一系列動作也引來各方的高度關注。

5月14日,離岸人民幣兌美元匯率跌破6.9,逼近7水準——自2015年“8·11匯改”以來,人民幣匯率雖數次在暴風驟雨般的行情中大起大落,但始終堅守“7”這一整數位關口。

此時正值中美貿易談判階段,人民幣若大幅走低,有可能令局勢進一步升溫。而中國央行行長3月曾表示,中國不會通過競爭性貨幣貶值來提振出口。

那麼,潘功勝週末安撫人心的那句“我們完全有基礎、有信心、有能力,保持中國外匯市場穩定運行,保持人民幣匯率在合理均衡水準上的基本穩定”該如何理解呢?或者說,央行這次如何保持匯市穩定呢?

通常來說,央行可以動用外匯儲備 直接入市干預,比如在離岸市場賣出美元、買入人民幣,從改變供需關係來緩解本幣貶值壓力。而央行外匯占款環比連續4個月環比微降表明,央行可能並未直接入市干預外匯市場。

“央行基本上是在香港人民幣離岸市場調控匯率,”新時代證券首席經濟學家潘向東、分析師劉娟秀在潘功勝採訪稿刊發當日發研報,指出了央行近期穩定匯市的“秘密”。

根據他們的分析,央行在離岸匯價逼近7的次日在香港發央票 ,目的在於“穩定市場預期,支撐離岸人民幣匯率企穩回升”。

華爾街見聞此前提及,5月15日,央行在香港發行史上第三次央票,規模超過千億元。

央行究竟是如何通過調控離岸人民幣匯率來影響在岸人民幣匯率的呢?潘向東、劉娟秀解釋稱,發行離岸央票可以收緊離岸人民幣的流動性,以此提升做空人民幣的成本,從而起到穩定匯率的作用:

央行可以通過在香港發行離岸央票,影響人民幣供給,從而收緊離岸人民幣的流動性,這能夠在一定程度上提升做空人民幣的成本,從而穩定離岸人民幣市場的匯率。

由於央票的期限相對靈活, 並且發行程式相對簡便,便於央行更加靈活的調控匯率。

此次央行選擇在人民幣兌美元匯率中間價連續下調之際,再度出手在港發行離岸央票,收緊離岸流動性,可以起到穩定市場預期的作用,從而支撐人民幣匯率回升。發行離岸央票拓寬了央行調控流動性的管道,也有助於推進人民幣國際化進程。

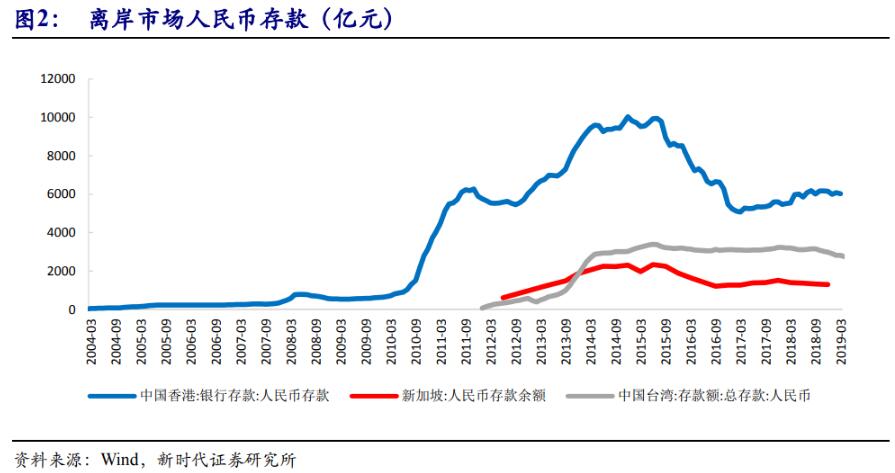

央行為何一定要選擇離岸人民幣市場而不是在岸市場?潘向東團隊解釋,這是由於香港的離岸人民幣存款和交易量都大於其他人民幣離岸市場,因此央行基本上是在香港人民幣離岸市場調控匯率。

之所以能以離岸人民幣市場影響在岸匯率,關鍵在於離岸、在岸人民幣匯率具有較強的聯動效應:

離岸、在岸人民幣匯率的聯動效應,是央行通過離岸市場干預在岸匯率的基礎。由於不受管制,離岸人民幣匯率對經濟基本面的變動更為敏感,受國際市場風險偏好變化的影響較大,加上兩者的流動性有所差異,導致離岸和在岸人民幣匯率有所差異。但離岸與在岸人民幣匯率之間具有聯動效應,因此兩者的價差不會過大,大多數時間都在100BP以內。但5月初以來,離岸與在岸人民幣匯率價差明顯擴大,截至5月17日,離岸人民幣匯率收報6.9486,較在岸人民幣匯率高出347BP。

離岸與在岸人民幣匯率主要通過以下幾種管道相互影響:

首先,通過跨境貿易企業貿易結算管道影響。跨境貿易企業出於企業自身利益考慮,在離岸和在岸市場中選擇最優惠的市場進行交易,從而影響交易地的人民幣供需關係,進而使在岸、離岸人民幣匯率趨同。當人民幣貶值預期增加時,離岸美元兌人民幣普遍要高於在岸美元兌人民幣,1 美元在離岸市場能夠換取比在岸市場更多的人民幣。當同樣的美元能夠在離岸市場換取更多的人民幣時,企業更願意選擇在離岸市場進行交易,從而能夠獲得更多的人民幣收入,這會促使離岸人民幣升值。同時,進口商傾向於在在岸市場交易,這樣同樣的美元,支付的人民幣要少於離岸市場,這會促使在岸人民幣貶值。最終,在岸、離岸人民幣匯率價差收窄。

其次,通過離岸與在岸人民幣遠期市場套利管道影響。無本金交割遠期外匯市場交易(NDF)屬於非交割遠期合約,交易雙方在簽訂時確定遠期匯率、期限以及金額,在合約到期時直接將遠期匯率與實際匯率的差額進行交割清算,無需對本金進行交割,因此不涉及本幣與外幣的直接兌換。遠期結售匯(DF)是指交易雙方簽訂遠期結售匯協議,約定未來結售匯的幣種、金額、期限及匯率,到期後進行現匯交割。由於NDF和DF 兩個市場的報價有差異,存在無風險的套利空間,因此在岸金融機構可以通過在岸人民幣遠期市場和NDF市場進行套利,離岸金融機構可以通過離岸人民幣遠期市場和NDF市場進行套利。隨著套利交易的不斷進行, 套利空間不斷縮小,在岸與離岸人民幣匯率逐漸趨同。

最後,通過市場信心管道影響。相較之下,離岸人民幣市場與國際金融市場的聯繫更為緊密,因此全球風險偏好的變化對離岸人民幣匯率影響較大。在國際金融市場遭受衝擊,或是經濟基本面前景惡化的情況下,投資者風險偏好會發生變化, 從而影響國際資本的流向,進而導致離岸人民幣匯率波動。而當離岸人民幣匯率受市場信心不足而發生貶值後,將導致在岸人民幣市場信心下降,進而引發在岸人民幣匯率的波動。

潘功勝昨日還表示:“近年來,我們在應對外匯市場波動方面積累了豐富的經驗和充足的政策工具,根據形勢變化將採取必要的逆週期調節措施,加強宏觀審慎管理。打擊外匯市場的違法違規行為,維護外匯市場的良性秩序。”

*本文來自華爾街見聞