您们的需要 我们的专注

Your Needs Our Focus

财经快讯

美聯儲的“變”與“不變”——兼評美聯儲貨幣政策新框架

美聯儲貨幣政策框架的變化之處

在經歷一年多的重新評估之後,8月27日,美聯儲公佈了其新的貨幣政策框架——《關於長期目標和貨幣政策戰略的聲明》,並於即日生效,這是該框架在2012年推出以來的首次評估和調整,調整的結果主要體現在三點:

一是,將之前2%的通脹目標調整為通脹率在一段時間內平均達到2%。美聯儲對此的說明為,在通脹率持續低於2%的時期之後,貨幣政策要促進一段時間內通貨膨脹率略高於2%。

二是,對於就業情況的評估由實際就業與最高就業的偏離度,轉為就業缺口狀況的評估。美聯儲對此的說明為,因為非貨幣因素影響了勞動力市場的結構和動態,因此無法確定一個固定的就業目標。

三是,美聯儲明確在每年一月的年度組織會議上,會審查新框架的原則並做出適當調整,每五年對貨幣政策框架、工具和溝通方式進行一次公開審查。

美聯儲貨幣政策新框架的調整依據

由於美聯儲的目標就是要執行好《聯邦儲備法》中,國會賦予美聯儲執行貨幣政策的責任——“美聯儲理事會和聯邦公開市場委員會應保持貨幣和信貸總量的長期增長,以與經濟增長潛力的長期潛力相稱,從而有效地促進實現最大就業,穩定價格的目標以及適度的長期利率”(Section 2A. Monetary policy objectives,The Federal Reserve Act )。因此,在一年多的評估審查過程中,美聯儲首先通過“美聯儲聽眾計畫”(Fed Listens)的活動,廣泛聽取了包括商業和勞工領袖、社區專業人員、低收入和少數民族居民代表、退休人員以及專家學者;隨後組織各方人士通過會議和論文的形式進行更加專業的討論和評估,最後美聯儲通過會議討論並投票確定調整後的新框架,而且整個審查和評估過程及結果,美聯儲對外是完全透明的,這樣既保證框架調整的科學性,也確保了調整結果是具有廣泛代表性的。

就本次框架調整的科學性依據而言,就是8月27日美聯儲主席鮑威爾在傑克遜霍爾年度會議上的所做《新的經濟挑戰和美聯儲的貨幣政策審查》演講中,對於“三低”和“一平”趨勢的闡述:

“低增長”: 自2012年1月以來,美聯儲對於美國經濟潛在增速中樞的估計已從2.5%降至1.8%,尤其是生產率趨勢性下降帶來的增速下行壓力。

“低利率”: 自2012年初以來,美聯儲對中性聯邦基金利率中樞的估計從4.25%降至2.5%。

“低失業率”:自2012年初以來,美聯儲對於美國自然失業率中樞的估計來從5.5%降至4.1%。

“一平”:失業率與通貨膨脹相關性已經發生了變化,低失業率本身並不意味著後期一定會出現通脹膨脹,即我們常說的“菲利普斯曲線平坦化”。

另外,美聯儲在本次貨幣政策框架審查評估過程,聽取廣泛代表性意見後的一個共識是:雖然貨幣政策作為總量工具,不能直接進行結構性調控,但長期的經濟擴張和較低的總體失業率依然能對容易失業人群產生巨大影響,因此要想讓中低收入社區人群(通常是有色人種)的就業機會得到恢復,就需長時間的經濟擴張。

菲利普斯曲線依然美聯儲貨幣政策的邏輯基礎

雖然美聯儲對其貨幣政策框架進行了重大修正,但就其政策邏輯依據而言,菲利普曲線依然在發揮著作用。

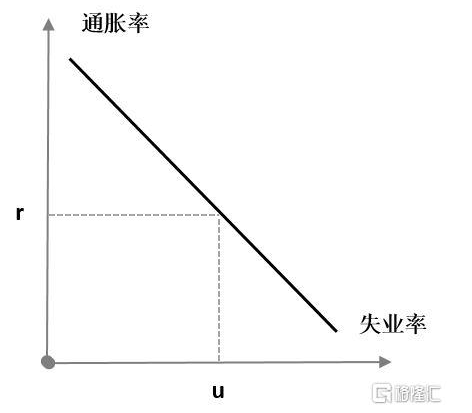

首先,在菲利普曲線陡峭化的環境下,通脹率和失業率之間存在著此消彼長的相關性,相應美聯儲按照實際通脹和失業情況,來進行調控,即當失業率高於自然失業率時,美聯儲會採取行動刺激經濟,例如降息,直到實際失業率降至自然失業率的水準;當失業率低於自然失業率時,美聯儲則在利率方面給出提前量,例如加息,來抑制上漲的通脹前景。這基本就是本次美聯儲調整貨幣政策框架前的政策邏輯依據,圖中的r就是2%的通脹目標。

圖1 陡峭化的菲利普斯曲線

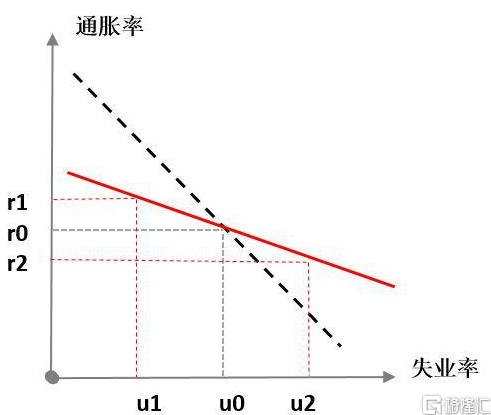

其次,本次調整之所以,將2%的通脹目標,調整為2%的平均中樞,原因之一就是菲利普曲線出現了平坦化變化,即失業率下降並不一定帶來通脹前景的上漲。本次調整之後,對於r1的通脹情況,美聯儲更加看重u1的就業情況。

圖2 平坦化的菲利普斯曲線

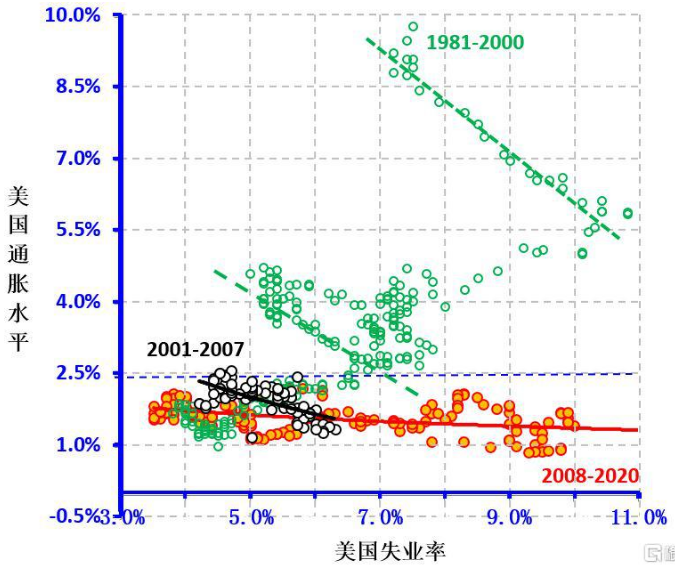

第三,觀察美國通脹率和失業率的實際數據,菲利普斯曲線確實是呈現出不斷平坦化趨勢,換而言之,之前以過熱或者過冷為顯著經濟週期拐點變化的特徵已經明顯弱化。對此,鮑威爾在8月27日的講演中,也強調此變化——“在大緩和之前,擴張通常以過熱和通貨膨脹結束”。

圖3 美國通脹率和失業率的實際情況

美聯儲貨幣政策框架尚待明確的之處

首先,美聯儲貨幣政策新框架能否有效地化解基準利率有效下限(ELB,Effective Lower Bound)的制約,尚待驗證。由於自2008年全球金融危機以來,歐美日等國央行始終無法從低利率環境退出,進而導致基準利率長年徘徊在零利率下限附近,客觀上造成歐美日等國央行無法繼續通過利率政策的調整來促進就業最大化,即政策有效空間陷入有效下限的制約困境(ELB)。美聯儲雖然在本次貨幣政策框架中提高了通脹的容忍度,並對就業最大化進行了強化,以求給市場提供前瞻性指引,但能否奏效尚待觀察。是否美聯儲最終也會被迫採取負利率政策呢?

其次,美聯儲對於就業狀況的衡量準確性及將衡量轉化為貨幣政策的能力,尚待驗證。與給通脹率設定具體不同,美聯儲始終沒有為失業率設定具體數字目標,背後原因是就業並非完全由貨幣政策決定,諸如勞動參與率、人口結構等因素均是影響就業的重要因素。雖然美聯儲的經濟學家會對自然失業率進行估算,但很難做到精確估算,這也正是美聯儲很多時候要借助通脹率來判斷就業狀況。如今菲利普斯曲線越來越平坦化,實際意味著美聯儲對於就業狀況的準確衡量也越來越難。

即便是能夠準確衡量就業狀況,美聯儲將衡量轉化為貨幣政策的難度也越來越高。正如鮑威爾在8月27日演講中所言“大緩和以後,到當前由大流行引起的衰退之前,經濟週期性擴張更有可能以金融動盪的形式結束”,即伴隨就業和通脹對應關係的弱化,以資產價格波動為表現的金融穩定狀態對美聯儲的政策考慮的影響越來越大,尤其是其中還事關收入分配等問題,最典型的例子,為了對沖本次疫情衝擊,美聯儲不僅動用了所有政策工具,而且還創設了包括“主街貸款計畫”在內的很多新工具,來保證就業,但依然被主街的低收入人群質疑其政策主要是照顧華爾街,甚至不少人將美聯儲視為美國內部收入差距擴大的推手之一。

綜上,在本次框架調整中,美聯儲做了很多調整,但在調整後框架下,美聯儲能否履行好國會賦予的“就業最大化和價格穩定”的雙重責任,尚待實踐檢驗,不過鑒於這些不確定因素,美聯儲在機制上對政策框架有效性的保障進行安排,明確在每年會審查新框架的原則並做出適當調整,每五年對貨幣政策框架、工具和溝通方式進行一次公開審查評估。

*本文來自澎湃新聞