您们的需要 我们的专注

Your Needs Our Focus

财经快讯

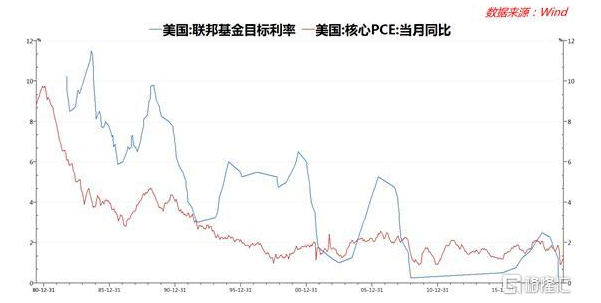

美聯儲政策新框架的負面效果已被討論

雖然美聯儲剛剛改變了貨幣政策框架,但是已經有市場人士提出該政策的風險。如果該政策未能幫助通脹達到2%,那麼長期的刺激只會增加金融泡沫,甚至讓企業集中化。

雖然美聯儲已正式將政策框架的變化調整,以尋求一段時間的高通脹,但是問題是如何實現這一目標。

數據來源:Wind

沒人指望美聯儲的政策制定能立即提振經濟增長。當失業率超過10%時,冠狀病毒大流行對廣泛的商業領域造成了毀滅性的破壞。而美聯儲將依賴於經濟刺激工具,而如今這些工具的作用和效果可能不及美聯儲過去10年使用這些工具時。

“美聯儲永遠不會說自己的櫥櫃是空的,因為這令人擔憂。“威廉•達德利(William Dudley)談到。他曾在2009年至2018年擔任紐約聯邦儲備銀行(Federal Reserve Bank of New York)行長。

在激進的刺激政策的另一面是,美聯儲的工具現在所能達到的效果可能會更少。“美聯儲正在邊緣操作。我們需要認識到這一點。如果沒有認識到這一點,人們就有可能過度投資於美聯儲的能力,”達德利說。

經過一年的評估,美聯儲實際上已經預演了自己的策略,強化了利率將在更長時間內保持低位的預期。因此,當美聯儲3月份將利率降至零時,隔夜利率和長期利率之間的息差仍處於歷史低位。

美聯儲已經表示,未來將主要依靠兩種工具:資產購買和政策計畫指導。這兩種工具是在2007-09年經濟衰退後將利率降至接近零後使用的。不過,官員們警告稱,由於長期利率已經處於低位,這些工具目前的效果可能會較小。和以往不同的是,美聯儲官員如今更強烈地呼籲其他部門通過改變支出或稅收政策來提供經濟支持,這也是一個重要原因。

美聯儲以外的經濟學家也有同樣的擔憂。太平洋投資管理公司(Pimco)經濟學家艾莉森•博克瑟(Allison Boxer)和約阿希姆•費爾斯(Joachim Fels)表示,美國政府是否增加支出,將是美聯儲是否達到更高通脹軌道目標的關鍵決定因素。

如果沒有更多的幫助,美聯儲可能會發現自己在嘗試更多的新政策,這些政策可能只會助長金融泡沫,或加劇市場對財富不平等和企業集中化的擔憂。

美聯儲的新框架包含了兩個重要的變化。首先,它實際上提高了美聯儲的通脹目標,稱美聯儲應該將過去未能達到2%的目標的情況考慮在內,並尋求一段時間的適度高通脹來彌補。其次,官員們不會僅僅因為失業率降至會給物價帶來壓力的水準以下就加息。

新政策也將面臨一個新的調整。如果美聯儲還是將通脹目標設定為2%,但始終達不到,對未來通脹的預期將會下滑,從而使實現這一目標變得更加困難。

美聯儲官員希望,通過影響投資者、消費者和企業對未來通脹的預期,他們的政策將起到幫助作用。美聯儲前主席貝南克(Ben Bernanke)說,如果投資者相信美聯儲是可信的,那麼市場將期待更長期的寬鬆政策,並增加有效刺激措施的數量。

前美聯儲經濟學家威爾科克斯(David Wilcox)說,即使有了這些變化,美聯儲緩衝經濟衰退衝擊的能力也將不如20或40年前。他說,他擔心正在推行的改變“只會起到非常有限的幫助作用”。

*本文來自Wind