您们的需要 我们的专注

Your Needs Our Focus

财经快讯

林采宜:為什麼說開放資本项目很重要?

增加離岸人民幣市場的金融產品和投資渠道、擴大人民幣離岸市場的規模,是人民幣國際化的必要前提。

1.資本项目開放有利於提升我國在全球的金融地位

在全球的金融地位是大國、強國的重要特徵。2019年,我國貨物貿易世界第一、總貿易額世界第二,與之相比,在國際上的金融地位則存在一定的差距。以資本市場為例,截至2020年三季度,海外投資者持有中國流通股市值占比僅為4.7%,遠低於美國16%的同類指標。海外融資者的參與度更低,到目前為止,我國資本市場尚無海外企業直接上市。債券市場數據顯示,2019年,海外投資者持倉比例僅為2.4%,遠低於發達國家(美國國債的海外投資者持倉比例達30%)。同樣,海外融資者在我國發行的債券規模只有598億元,占一級市場發行份額不到1%。

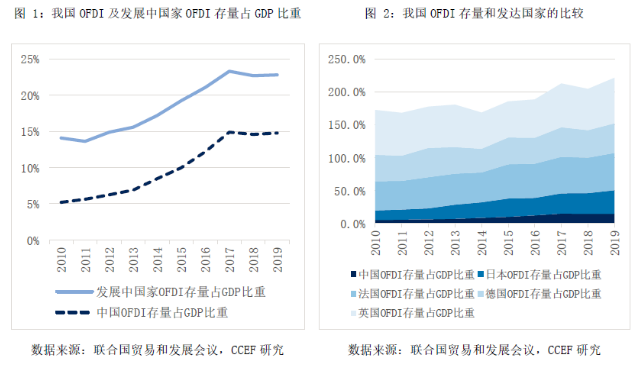

與此同時,我國海外直接投資(OFDI)存量占GDP比重僅為14.8%,低於發展中國家22.8%的均值。從國際比較來看,日本、法國、德國與英國的海外直接投資存量占GDP比重分別為33%、54%、41%和60%,均高出我國兩倍以上。

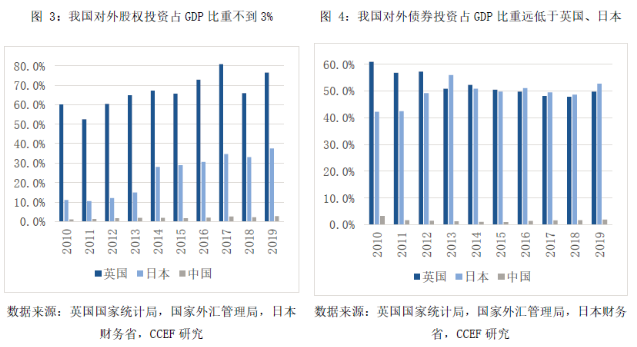

在證券投資市場,剔除儲備資產中對外國國債的債權,2019年我國對外股權、債券投資占GDP比重皆不足3%,而英國、日本占比常年保持在兩位數。這與我國資本项目開放程度較低、私人部門資本流出管制嚴格有關。

在國際支付市場,人民幣的國際影響力仍相對較弱。2019年,國際支付清算體系中,人民幣僅占2%,而同期美元和歐元合計占70%以上的份額。在外匯交易方面,2019年全球人民幣日均交易量為2840億美元,只占4.3%,全球排名第八,與我國經濟體量和貿易地位不相匹配。

上述數據表明,由於資本流入和流出相對嚴格的管制,我國國際金融地位遠遜於經貿地位。

2.資本项目開放有利於豐富我國對外投資渠道、提升國民資產配置效率

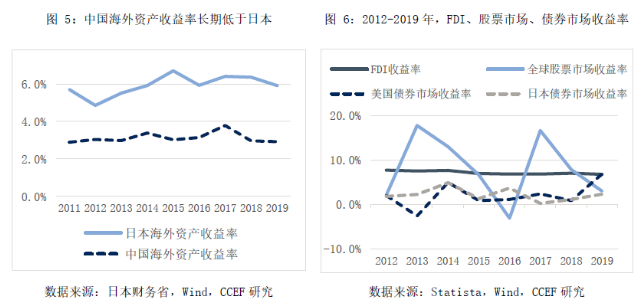

從投資標的來看,近十年間,全球FDI平均收益率保持在7.1%左右,且相對平穩。股票市場平均收益率與FDI收益率接近,但波動較大。債券市場收益率相對較低,保持在3%左右。

資本项目開放情況下,國內投資者可以根據資產的風險偏好和收益率追求選擇將配置國內資產還是海外資產,並根據宏觀週期的不同而切換資產配置方向,以獲得更高的投資收益率。目前日本海外資產投資收益率平均在6%左右,而我國海外資產投資收益率卻常年徘徊於3%,主要原因是兩國資本項目開放程度不一樣,從而導致海外資產結構差異明顯。

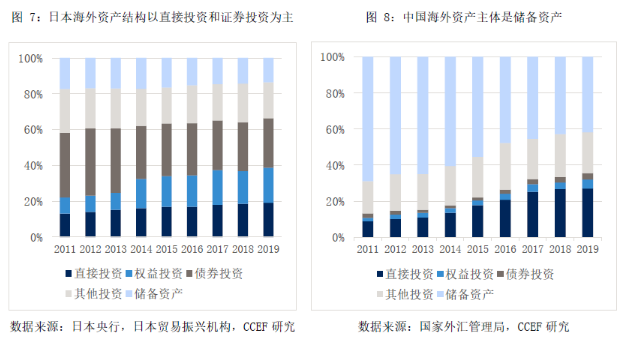

在日本海外資產投資結構中,直接投資和證券投資合計占比超60%,2019年海外投資規模超過700萬億日元(約合6.6萬億美元)。細觀證券投資結構,收益率高的權益投資占比逐年增加,而收益率低的債券投資占比逐年下降。同時,儲備資產占比逐年下降,2019年僅占13.6%。這顯示出日本海外資產主要以收益率相對較高的實體股權與證券資產為主,而收益率較低的儲備資產占比較低。1998年以來,日本資本项目擴大開放後,從海外資產中獲得的可觀收益使其國民資產配置的效率明顯提升。

相比之下,受制於資本项目開放程度低,證券資產在我國海外資產結構中占比較低。2019年,權益投資占4.8%、債券投資占3.5%,總規模僅約6460億美元,不及日本的十分之一。與此同時,儲備資產占接近一半的份額,總規模超3萬億美元,其中大部分是低收益的外國國債,這是我國海外資產收益率低的主要原因。

因此,提高資本项目開放程度能增加海外投資渠道,促進對外投資結構多元化,提高資產配置效率。

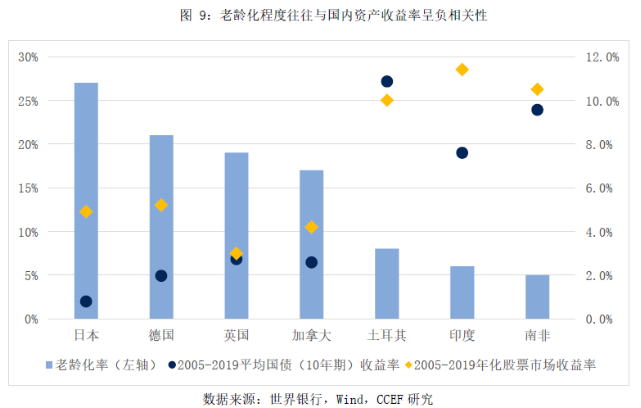

3.資本项目開放、實現全球資產配置是對抗老齡化的有效途徑

數據顯示,老齡化程度不斷提高的過程,也是該國資產收益率逐漸降低的過程。資本项目開放、促進國民資產多元配置能夠緩解老齡化導致的國內資產收益率下行壓力。目前,我國65歲以上老齡人口占比達到12.6%,且存在繼續上行的趨勢。

在老齡化大背景下,國內資本過剩而勞動力不足將成為不可忽視的問題。將過剩的資本投資於海外收益率更高的資產,是在國內資產收益率下行的趨勢下提高收益率的有效途徑。

在資本项目開放的情況下,我國投資者將能夠全球配置資產,並選擇更多海外高收益的投資標的,以獲取更高的投資收益率。

4.開放資本项目是人民幣國際化的必要前提

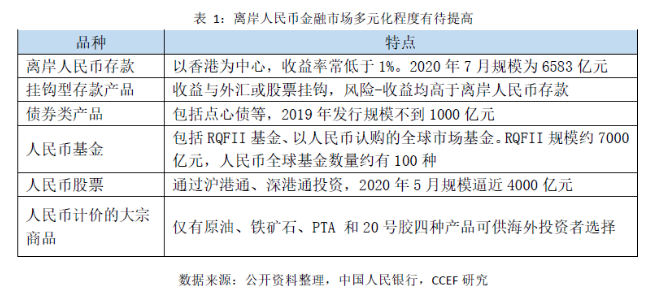

從我國現狀來看,要促進人民幣國際化,兩個舉措勢在必行。第一,加緊完善離岸人民幣金融市場。從產品結構來看,目前人民幣離岸金融產品以存款、基金、股票為主,以人民幣計價的大宗商品相對匱乏(見表1)。同時,以人民幣計價的衍生品也僅限於掛鉤型存款產品,缺乏直接的投資渠道。

離岸人民幣投資品缺乏極大削弱了海外投資者持有人民幣的動力,制約著離岸人民幣市場規模的提高。數據顯示,2019年,人民幣離岸市場總量僅3萬億元。美元離岸市場中僅離岸美元存款規模便已超過12萬億美元(約合80萬億人民幣)。因此,完善離岸人民幣金融市場是推動人民幣國際化,提升中國在國際金融市場地位的必由之路。

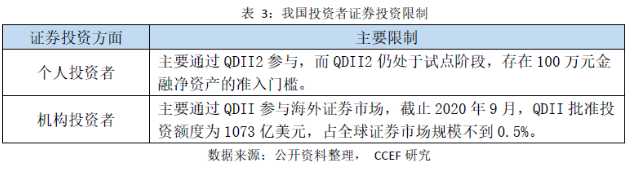

促進人民幣國際化的第二條路徑是進一步開放資本流出限制。從直接投資看,當前我國OFDI存量與經濟體量相比仍不及發展中國家平均水準,主要受制於諸多限制:

因此,進一步優化OFDI投資流程,使更多國內資本參與海外實體投資將是不可或缺的一環。從證券投資看,當前我國私人部門參與海外股票、債券投資的比重較低主要由於以下限制:

因此,進一步提高QDII額度,擴大試點並適當降低QDII2門檻,是鼓勵更多私人資金參與國際資本市場投資,提高資產配置收益率的必要舉措。

9月1日,中央深改委第十五次會議強調“深化科技創新、制度創新、業態和模式創新”。當金融開放進入深水區,制度創新將成為重中之重。作為促進人民幣國際化和我國對外投資渠道多元化的有效舉措,資本项目開放當為金融開放的制度創新題中應有之義,勢在必行。

*本文來自首席經濟學家論壇