您们的需要 我们的专注

Your Needs Our Focus

财经快讯

美聯儲明年需要將QE規模擴大一倍,但缺一個催化劑

到2021年,美聯儲需要將QE擴大一倍,才能跟得上美國政府的發債速度,不過,新一輪大規模QE還缺少一個催化劑。

重新啟動QE後,今年迄今美聯儲的資產負債表擴大了3萬億美元,並每月注入1200億美元的流動性。美聯儲還在購買公司債券和垃圾債券ETF,這是防止市場崩盤的最後一道防線。

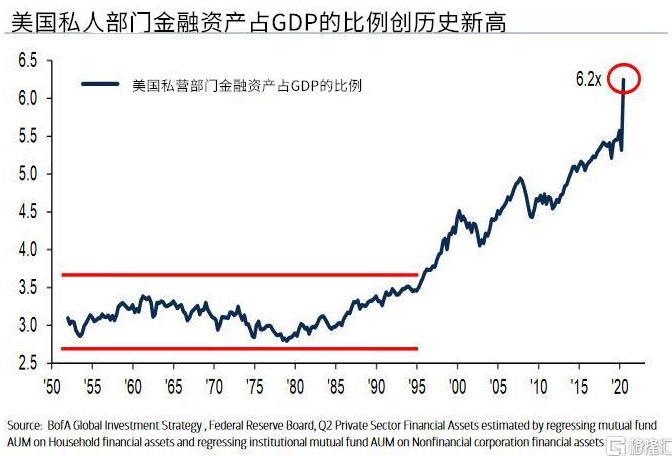

零對沖表示,美國資本市場跟其經濟息息相關,美國經濟中的金融資產價值已經占GDP的620%,金融市場的崩潰會摧毀高度金融化的美國經濟,美聯儲不會允許這種情況發生。因此,只要市場仍需要資金支持,美聯儲就會繼續放水。

此外,高度金融化的美國經濟還面臨著另一個問題,美國上一個財年的財政赤字達到3.1萬億美元,如果再來一個3萬億美元的赤字,那麼誰來為此買單呢?

美聯儲2021年每月的QE恐需擴大一倍

很多人可能立馬就會想到美聯儲,然而,相比於美國發債的速度,美聯儲目前的債務貨幣化速度(即量化寬鬆)還遠遠不夠為此買單。

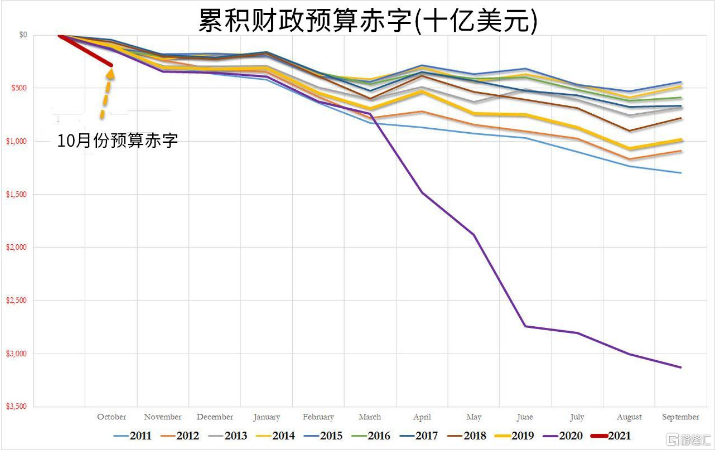

在2021財年伊始(美國政府財年是10月至次年9月末),美國政府10月份的預算赤字就達到2840億美元,比2019年10月的1340億美元赤字高出111%,比2009年金融危機和衰退期間創下的同期記錄1760億美元還高出61%。

正如美國銀行(Bank of America)的邁克爾•哈特尼特(Michael Hartnett)在上周五發佈的最新報告中計算的那樣,第四季度和明年第一季度美國國債供應將顯著超過美聯儲的購買量,這甚至還沒有考慮另一輪大規模財政刺激的可能性。

所以,現在的問題是,明年美國財政部面臨約2.4萬億美元的國債淨發行量,但美聯儲只能消化其中不到一半,即9600億美元。

簡而言之,美聯儲需要在2021年將其每月量化寬鬆計畫的規模增加一倍以上,趕上美國政府的發債速度。

考慮到2020年在“直升機撒錢”的支持下,美聯儲將把淨發行的每一美元債務都貨幣化,但這是一個巨大的隱患,如果市場重新定價(降低)其對美聯儲貨幣化的預期,這可能會導致美國國債價格的暴跌。

迄今為止,美聯儲和政府已經向經濟注入了超過36萬億美元。如下所示,在同一時間範圍內,實現的經濟增長額很小。每實現1美元的經濟增長需要12美元以上的流動資金。

也就是說,美聯儲已經陷入了一個陷阱——它繼續需要採取更多干預措施以維持較低的經濟增長率。只要美聯儲取消或減少干預措施,經濟增長就會崩潰。

新一輪全球範圍QE缺一個催化劑

當然,其他國家的央行也面臨債務貨幣化不足的挑戰,不過,一些央行已經採取了適當的措施,例如最近澳洲聯儲和英國央行都宣佈擴大量化寬鬆。

下個月,歐洲央行預計也將宣佈大幅擴大其量化寬鬆行動,歐洲央行可能最終在2021年吸收所有政府債券供應。儘管歐洲央行在上次管理委員會會議上保持貨幣政策立場不變,但其聲明表明,政策工具將根據去年12月發佈的新的經濟預測重新調整,這有力地表明,新的刺激措施將在年底前推出。

歐洲央行已經明確表示,將在12月出臺額外刺激措施。PEPP的進一步擴張可能會導致歐洲央行在2021年購買政府供應的大部分債券。

歐洲央行副行長表示,到目前為止,歐洲央行已通過PEPP設施購買了6170億歐元債券,剩餘7330億歐元可用於未來的購買。他預計歐洲央行將在12月擴大了5000億歐元的規模,並將採購時間延長六個月至2021年年底。

結合這一數字,歐元區各國政府迄今已發行了約1.1萬億歐元的債券,即使假設2021年的發行量跟2020年類似,這也將落入歐洲央行擴大後的PEPP範圍內,按目前的運行速度,到12月,PEPP持有量將達到7500億歐元。

現在,德國對債務刺激計畫失控的反對實際上已經減弱,拉加德宣佈擴大量化寬鬆只是時間問題,這將確保歐洲央行將歐洲全部的債券都貨幣化。

澳洲聯儲、英國央行和歐洲央行都準備將國內政府淨發行的債務100%貨幣化,換句話說,各國央行將為整個主權預算赤字提供資金,這正是MMT和直升機撒錢的意義所在,美聯儲加入這個陣營也只是時間問題。

因此,分析師預計,在未來3-4個月的某個時候,美聯儲也會宣佈將月度債券購買速度提高一倍。

現在的唯一問題就是,下一場大規模量化寬鬆的推出需要一個催化劑,更確切地說,就是需要一場新的危機。

*本文來自金十數據