您们的需要 我们的专注

Your Needs Our Focus

财经快讯

美聯儲不續SLR,市場將如何演繹?

投資要點

2021年3月以來,美聯儲接連宣佈兩項政策:修改隔夜逆回購(RRP)操作與補充杠杆率(SLR)豁免不延期。聯儲操作暗含什麼態度?後續政策路徑如何判斷?

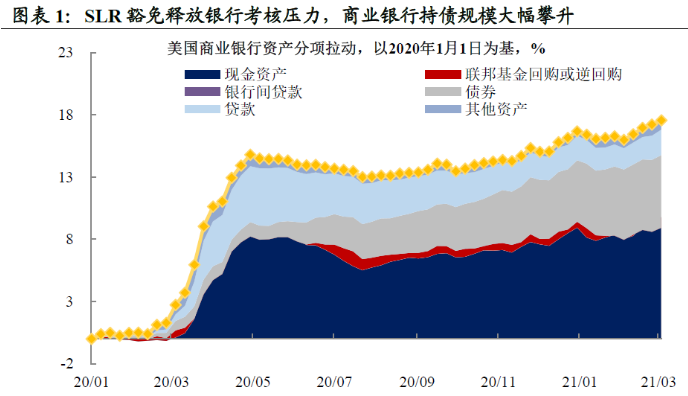

SLR為控制銀行風險,豁免後美國商業銀行持有美債規模大幅攀升。SLR等於一級資本/商業銀行風險敞口,2008年金融危機後美聯儲規定系統重要性銀行(G-SIBs)必須保證5%以上的SLR比率。2020年4月,美聯儲宣佈暫時修改SLR規定,允許存款機構在計算SLR時可以不包括美國國債和準備金,美國銀行考核壓力緩解,信貸發放增加,美債持有規模大幅攀升。

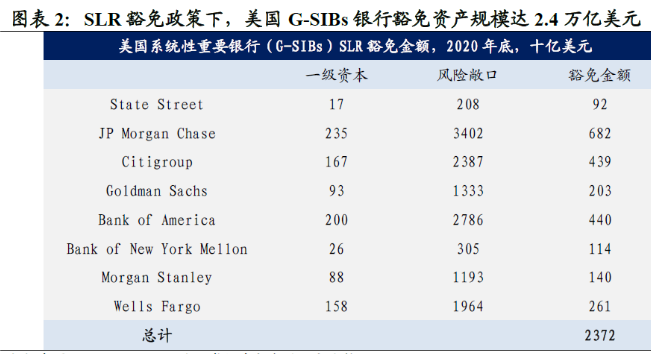

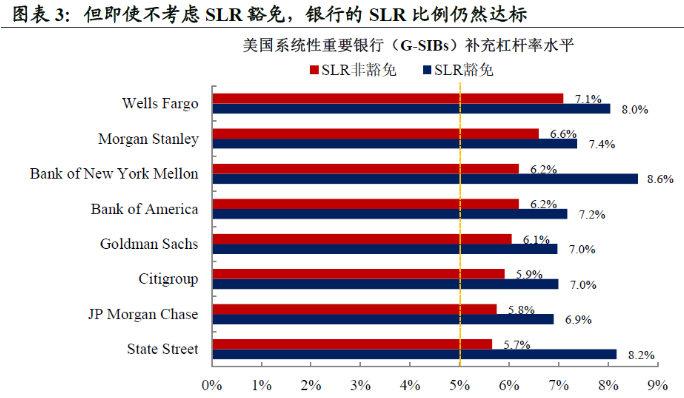

豁免不延期,但無須過度擔心銀行短期拋售美債的壓力。美國商業銀行的豁免規模巨大,達2.4萬億美元。但我們根據各銀行披露的2020年年報進行測算,即使不考慮SLR豁免,8家G-SIBs銀行的控股公司SLR比率仍然在5%之上,最低也達到了5.7%。因此,即使不考慮SLR豁免政策,8家G-SIBs銀行SLR比率仍符合要求,短期拋售美債的緊迫性並不強。

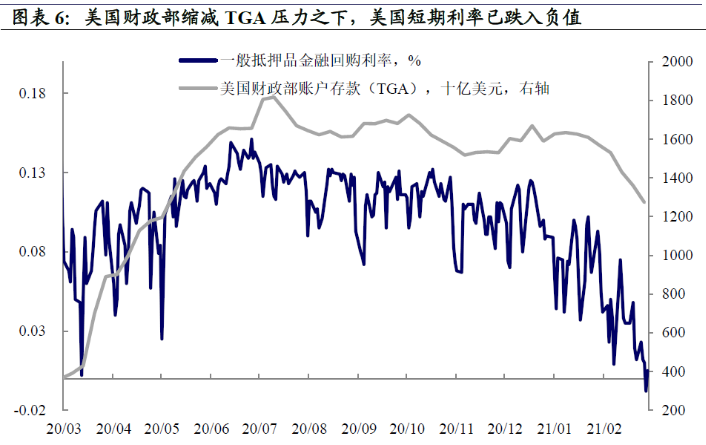

豁免到期或會增加短端利率下行壓力,由此不難理解聯儲修改RRP的操作。隨著美國財政部帳戶存款的縮減與1.9萬億財政刺激的發放,銀行勢必有承接大量存款的壓力。但由於SLR豁免政策到期,商業銀行接受存款能力將受限,資金或直接湧入政府債券貨幣基金市場,從而給當前已為負值的短端利率帶來進一步下行的壓力。聯儲宣佈將RRP操作每位交易對手的日限額從300億美元提升至800億美元,也正是利於回收短端市場流動性,緩衝短端利率下行的壓力。

中期看,美債並非商業銀行中意的資產,拋售美債的壓力會緩慢釋放。持有美國國債的收益率相對較低,美債對商業銀行的吸引力並不高,商業銀行大舉持有美債也是從SLR豁免開始。可以預見,隨著SLR豁免政策到期,美國商業銀行將逐步縮減美債的持有規模,事實上從2021年2月開始,美國商業銀行的美債淨持倉規模已開始緩慢下滑。在此背景下,需要重點關注3月下旬2年期、5年期、7年期美債的拍賣情況。

往後看,聯儲目標或向基本面回歸,關注就業缺口閉合與三季度通脹情況。美國金融市場流動性仍然充裕,同時美國財政部“餘糧”充裕,聯儲配合壓利率必要性較低,目標或向基本面回歸。當前勞動力市場缺口6.2%,與2013年5月聯儲放風縮減QE時的1.7%相比仍有較大差距,後續缺口閉合的時點值得關注。此外,聯儲判斷2季度通脹上行將是臨時性因素,若3季度美國通脹未能如預期回落,聯儲態度或有變化。

美債利率仍有上行空間,市場與聯儲的博弈仍將延續。美債隱含波動率仍在歷史高位,但聯儲短期內並不急於對市場給予回應。往後看,美債實際利率在-0.57%的歷史低位,利率仍有上行空間。在此背景下,高估值科技股仍將受到壓制,市場與聯儲的博弈或將延續。

正文

從RRP到SLR:美聯儲力求淡化對市場的影響

SLR譯為補充杠杆率,是商業銀行的重要風險指標。SLR的計算公式為一級資本/商業銀行風險敞口,其中一級資本主要包括普通股和留存收益,風險敞口為銀行所有資產和非資產負債表專案的風險敞口之和,包括貸款、債券、準備金等專案。SLR要求最初來源於第三期巴塞爾協議,規定銀行需保持3%以上,2008年金融危機後,美聯儲進一步加強了SLR要求,規定具有全球系統重要性銀行(G-SIBs)性質商業銀行的控股公司必須保證5%以上的SLR比例。

疫情之下美聯儲暫時放寬SLR要求,美國商業銀行持有美債規模大幅攀升。2020年2季度,疫情衝擊導致美國居民消費受限,疊加CAREs法案發放刺激支票,大量存款湧入銀行,但在SLR要求下,美國商業銀行被迫壓縮資產負債表,減少信貸發放。2020年4月1日,美聯儲宣佈暫時修改SLR規定,允許存款機構在計算SLR時可以不包括美國國債和準備金,時間持續至2021年3月31日,美國銀行考核壓力緩解,信貸發放增加,同時大幅購入美債。

美聯儲宣佈SLR豁免不會延期,但銀行短期拋售美債的緊迫性並不強。如上所述,美聯儲SLR考核的高標準主要針對具有全球系統重要性銀行(G-SIBs),包括摩根大通、花旗銀行、美國銀行等8家大型銀行。從豁免規模的角度來說,上述銀行豁免規模巨大,達2.4萬億美元。但我們根據各銀行披露的2020年年報進行測算,即使不考慮SLR豁免,8家銀行的控股公司SLR比率仍然在5%之上,其中富道銀行的SLR比率最低,但也達到了5.7%。因此,即使不考慮SLR豁免政策,8家G-SIBs銀行的控股公司SLR比率仍符合要求,短期拋售美債的緊迫性並不強。

但美債並非美國商業銀行的中意資產,其持有美債規模將會逐漸下降。由於持有美國國債的收益率相對較低,美債對商業銀行的吸引力並不高,商業銀行持有美債規模的快速擴張也是從2020年5月開始,也即SLR豁免政策公佈之後。因此可以預見,隨著SLR豁免政策的到期,美國商業銀行仍將逐步縮減美債的持有規模,事實上從2021年2月開始,美國商業銀行的美債淨持倉規模已開始緩慢下滑。

在此背景下,後續美債拍賣值得關注。2021年2月25日10年期美債利率的快速上行,主要源於當日7年期美債拍賣遇冷,而近期幾場長期美債拍賣熱度有所提升,美債利率快速上行趨勢有所緩解。但隨著SLR豁免政策宣佈不再延期,商業銀行持債需求下降,需要重點關注3月下旬2年期、5年期、7年期美債的拍賣情況。

此外,在新一輪刺激支票下發的背景下,SLR豁免到期或將增加短期利率下行壓力。我們在報告《美債利率走勢:財政“餘糧”的影響》中提到,美國財政部總賬戶存款(TGA)當前仍有約有1.3萬億美元“餘糧”,理論上而言,TGA餘額減少將導致流動性增加,一定程度上壓低短端利率。而隨著新一輪1.9萬億財政刺激的發放,商業銀行勢必有承接大量存款的壓力,但由於SLR豁免政策到期,商業銀行接受存款能力受限,資金或直接湧入政府債券貨幣基金市場,從而給短期利率帶來進一步下行的壓力。

由此不難理解,美聯儲近期修改RRP規則的操作。通過隔夜逆回購(Overnight Reverse Repo, ON RRP),聯儲將公開市場操作帳戶(SOMA)中持有的國債作為抵押,向較大範圍的市場參與者在隔夜的基礎上借入資金。2021年3月17日,聯儲宣佈將RRP中每位交易對手的日限額從300億美元提升至800億美元,也正是有利於回收短端市場的流動性,緩衝短期利率下行的壓力。

美聯儲未來政策路徑:或更關注經濟數據

短期來看,聯儲仍能沉得住氣。此前的美聯儲3月議息會議聲明與市場預期基本一致,也即幾乎沒有變化,會後鮑威爾的發言也以安撫市場為主,並未有實際的鴿派操作。而從上述聯儲對RRP與SLR的態度也可以看出,聯儲似乎並不急於對市場有所反應。從宏觀環境上來看,聯儲同樣有觀望的底氣:

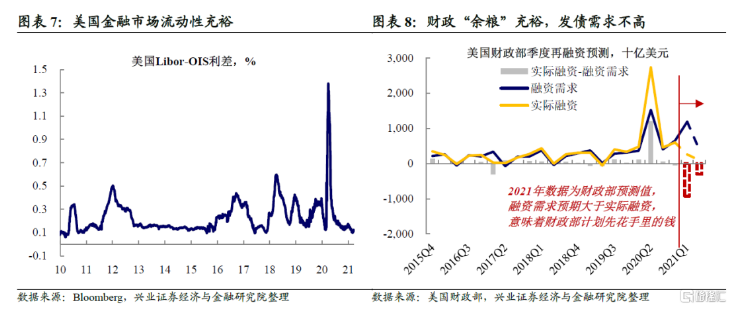

市場流動性有保障,惡化的概率較低。從美國Libor-OIS利差來看,當前美國金融市場流動性仍然充裕,而後續美國財政部縮減TGA規模也將進一步為市場流動性提供保障。

財政“餘糧”充裕,聯儲配合壓利率必要性較低。由於財政部存款充裕,後續發債融資的需求並不高,從這個角度來說,美聯儲去配合財政壓低融資成本的必要性同樣不高。

美聯儲料將回歸兩大基礎目標——保就業與穩通脹。在上述環境下,短期內美聯儲對金融市場的關注度或將下降,政策目標向兩大基礎目標回歸:

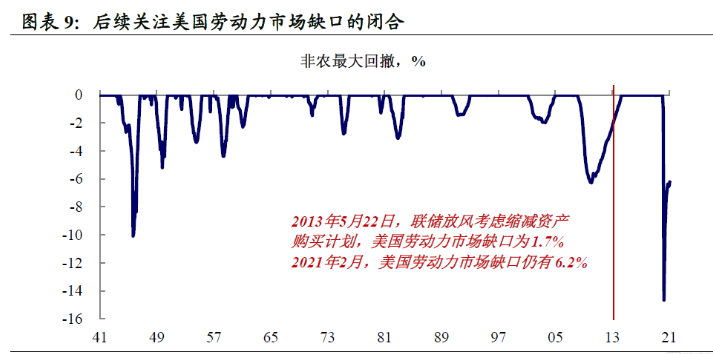

當前勞動力市場缺口仍然較大,關注後續勞動力市場缺口的閉合。市場普遍關注聯儲何時會對縮減QE放風,也即公開宣佈考慮縮減QE。從2013年的經驗來看,時任美聯儲主席伯南克2013年5月表示考慮縮減購買計畫,彼時勞動力市場缺口約為1.7%,而當前勞動力市場缺口仍有6.2%,後續缺口閉合的時點值得關注。

聯儲認為二季度通脹將是臨時性因素,關注三季度通脹是否回落。美聯儲3月議息會議中,鮑威爾發言表示二季度有通脹上行壓力但為臨時性因素,而目前海外市場對2021年2季度通脹上升已有一致預期。需要關注的時點為3季度,若美國通脹未能如聯儲預期回落,聯儲態度或有所轉變。

金融市場:與聯儲的博弈仍將延續

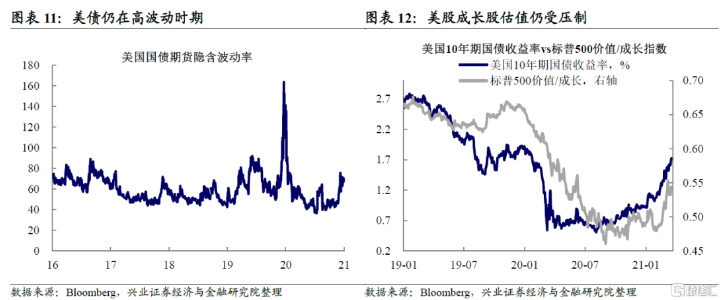

美債仍在高波動期,市場與聯儲的博弈仍將延續。美債隱含波動率仍在歷史高位,近期各項大類資產的波動同樣較大,但如上所述,聯儲短期內大概率仍然保持觀望態度,並不急於對市場給予回應。往後看,市場與聯儲的博弈或仍將延續,市場仍處在高波動時期。

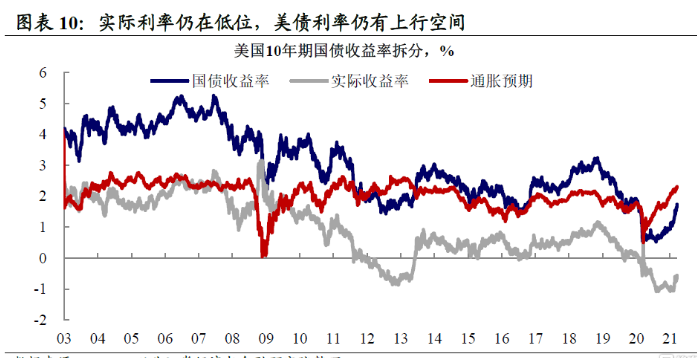

美債利率仍有上行空間,對高估值科技股的壓制料將延續。拆分美國10年期國債收益率來看,實際利率仍在-0.57%的歷史低位,美債利率仍有上行空間。在此背景下,高估值科技股仍將受到壓制。

*本文來自格隆匯