您们的需要 我们的专注

Your Needs Our Focus

财经快讯

反彈走不遠?美聯儲鷹派抬頭下機構不看好美元

美聯儲6月利率決議一度刺激美元在短短三天內大漲近2%並刷新兩個月高位,然而其反彈勢頭並未得到延續。

目前美元指數依然交投於92關口下方。近一周來包括達拉斯聯儲主席卡普蘭、聖路易斯聯儲主席布拉德在內多位官員暗示美聯儲應儘早削減資產購買、2022年底前加息的看法,但包括消費支出數據低迷等因素讓機構猜測美聯儲不會提前採取行動, 通脹前景和全球央行政策非同步性也可能成為中期打壓美元的因素。

政策與復蘇非同步性

富國銀行經濟學家科薩吉斯(Sara Cotsakis)在接受第一財經記者採訪時認為,近期美元的飆升是值得注意的,但持續性值得觀察。

受多種因素影響,全球各國經濟復蘇步伐不均,導致貨幣政策與主要央行的路徑出現分歧。科薩吉斯稱,儘管美聯儲在最近一次會議上出現了溫和的鷹派轉變,但貨幣政策寬鬆可能暫時保持,與此同時許多國際央行已經準備或開始貨幣政策正常化週期。相對於更加積極主動的同行而言,耐心的美聯儲隨著時間推移將對美元形成壓力。

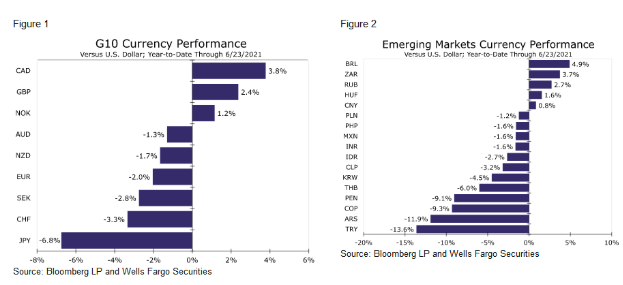

貨幣政策的這些分歧已經在今年上半年發揮了作用。比如,加拿大央行在今年早些時候放緩了資產購買,並維持了隨著時間推移進一步縮減的前瞻性指引,這一鷹派立場幫助加元成為今年表現最好的G10貨幣,自2021年初以來升值超過3%。英鎊匯率同樣跑贏市場,由於資產購買放緩以及擺脫負利率可能性,英鎊兌美元匯率上漲2%。此外,加息預期的提前也幫助挪威克朗溫和走強。新興市場方面,巴西央行和俄羅斯央行多次加息使得巴西雷亞爾和俄羅斯盧布成為表現最好的新興市場貨幣之一。

今年以來多國貨幣因央行政策轉向走強(資料來源:富國銀行)

展望下半年,高盛外匯策略聯席主管潘德爾(Zach Pandl)在報告中寫道,美國經濟反彈並非一枝獨秀:未來6個月隨著疫苗接種進程促進經濟重新開放,大多數經濟體的增長應該非常強勁。 高盛預計歐元區國內生產總值(GDP)的年化增長率為9%,加拿大為8.5%,美國為7.7%。

以歐洲為例,隨著疫苗不足的問題得以解決,歐元區經濟重啟加速推動製造業、服務業快速復蘇,帶動歐洲三大股指強勁上行,歐央行內部鷹派勢力有所抬頭。高盛指出,隨著時間的推移,許多其他央行也需要考慮放棄寬鬆政策。事實上,一些央行可能會因為美聯儲的轉變而更加大膽。

美聯儲緊縮預期被放大

在6月利率決議中,美聯儲季度經濟展望顯示2023年將加息兩次,時間節點大幅早於投資者的預期,同時政策制定者也開始討論何時應該考慮縮減資產購買規模。

科薩吉斯向第一財經記者表示,美聯儲決議的背景是美國上月消費者物價指數CPI和生產者物價指數PPI均創下多年新高,這引發投資者擔憂: 美聯儲可能比預期更早收緊貨幣政策,全球資本市場出現短暫波動。結合目前的宏觀經濟環境,傾向於美聯儲現有貨幣政策至少在2022年初之前不太可能改變。

對於目前高漲的物價壓力,科薩吉斯認為,雖然不少人擔心未來會重演上世紀70年代大通脹的一幕,但整體通脹失控的可能性不大。 目前的成本上行壓力主要還是由於供需錯配及供應鏈瓶頸造成的,隨著未來疫情防控形勢的好轉,預計下半年通脹率將高位整固,然後在2022年下半年放緩。

另一方面,美國經濟動能的持續性值得關注。最新數據顯示,美國6月密歇根大學消費者信心指數小幅回落,經濟現狀指數走低,新屋銷售和服務業數據有所波動。富國銀行預計二季度美國經濟和企業利潤增長將達到峰值,隨後將逐步放緩,這也為美聯儲繼續寬鬆政策進而打壓美元提供了可能。科薩吉斯指出,美元的走勢將取決於未來幾個月經濟數據能否繼續改善。

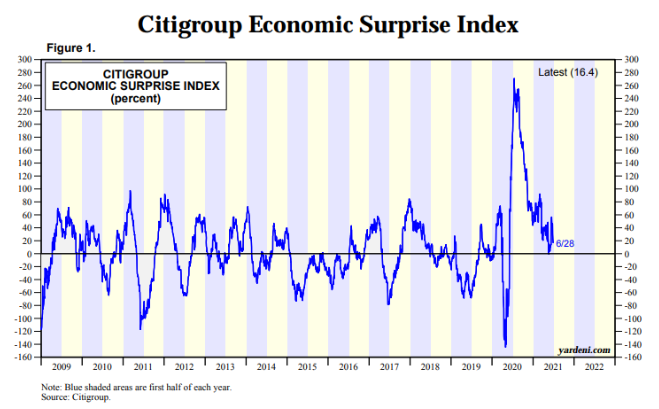

花旗集團美國經濟意外指數走勢變化

值得一提的是,花旗集團美國經濟意外指數(Economic Surprise Index)為26.5,遠低於去年的最高點270.8,表明隨著財政刺激計畫效應逐步減弱,經濟復蘇的力度正在逐步回落到市場預期範圍內。

高盛認為,市場對美聯儲收緊政策的預期可能已經走得太遠了。該行預計,到2023年底,美聯儲的加息幅度僅為一次(25個基點),而目前聯邦基金期貨顯示為三次加息(75個基點)。潘德爾指出,現在很難看到放鬆政策的理由, 導致今年經濟快速增長的大多數因素將在未來幾個季度逐漸消失,經濟增長放緩和通脹見頂應能讓美聯儲繼續維持政策寬鬆。

此外,美元自身的估值因素也需要考慮。根據高盛的標準模型,按貿易加權計算,美元仍被高估約10%。這是上一個經濟週期的遺留問題,這使得國際投資者在美國市場上持有的資產規模大得多。潘德爾表示,在截至2020年的十年中,歐元區投資者在美國市場持有的外部投資組合資產份額上升了7.5個百分點,達到20.4%。分配給美國的全球共同基金資產份額的上升趨勢尚未扭轉,而美元在全球外匯儲備中的份額則出現下滑。如果美國以外的市場能夠在未來幾年提供具有競爭力的回報,這將是美元走弱的一個原因,由此產生的投資組合外流可能會打壓美元。

*本文來自第一財經