您们的需要 我们的专注

Your Needs Our Focus

财经快讯

加息前哨戰打響!美聯儲年內首次議息會議,通脹、縮表怎麼說?

美聯儲將於當地時間週二召開年內首次貨幣政策會議。

市場普遍預計,屆時聯邦公開市場委員會(FOMC)將暗示3月啟動三年多來的首次加息,並為晚些時候的縮減資產負債表提供更多資訊。近40年來最高的通脹率令美聯儲陷入困境,而疫情和刺激政策降溫正在影響美國復蘇動能,今年以來美股的波動反映了投資者對美聯儲收緊過快的擔憂,這一次美聯儲將如何平衡政策與復蘇的關係?

美聯儲主席鮑威爾會怎麼說?(來源:新華社圖)

看點一:加息信號,或來得更猛烈

去年末的美聯儲貨幣政策會議上,委員們預期今年將加息三次,首次加息節點或為6月。此後不到一個月,市場已開始為年內五次加息進行定價。“利率+縮表”的組合拳時隔數年後或重出江湖,風險資產遭遇拋售潮,這讓投資者擔心美聯儲可能開始過快地實施正常化政策。

近三周來,基準10年期美債收益率上升了近30個基點,而與利率走向密切相關的2年期國債收益率時隔兩年再次突破1%關口。美債收益率大幅走高背後是市場消化美聯儲加息提速的預期。

摩根士丹利預計,美聯儲將在政策會議上為3月加息鋪路。“美聯儲將發出3月加息的信號,並在聲明中對關鍵陳述進行調整,即‘如果勞動力市場的進展繼續如預期的那樣廣泛,委員會認為聯邦基金利率可能很快就有理由提高’。” 該行稱。

美銀全球研究部經濟主管哈裏斯(Ethan Harris)認為,美聯儲有進一步鷹派轉向的風險。鮑威爾除了釋放3月加息的信號,可能會暗示接下來每次會議都是政策窗口。“報告提及,市場面臨的關鍵問題是:美聯儲會給投資者喘息的機會還是繼續行動?我們傾向於後者。”哈裏斯說道,“委員會有幾種方法可以轉向:承認他們達到了最大就業率, 或者指出價格壓力持續的時間比預期的要長,可能仍有上行空間。”

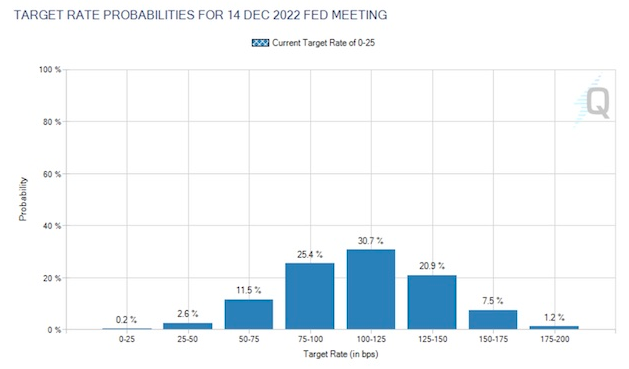

目前,芝加哥商品交易所的美聯儲觀察工具顯示,交易員預測年內加息100個基點的概率達60.3%。

交易員預計年內加息100個基點概率為60% (圖源:芝商所)

在本次會議緘默期前,多位美聯儲票委開始為3月加息“造勢”。除了鷹派成員梅斯特、博斯蒂克和布拉德之外,包括巴爾金、哈克、戴利、佈雷納德等中性和鴿派委員也在上調利率問題上態度軟化。

美聯儲主席鮑威爾在兩周前的參議院提名聽證會上指出,美聯儲正準備提高利率,因為經濟不再需要緊急支持。如果通脹繼續上升,美聯儲將準備踩刹車。結合這番表態,美聯儲內部鷹派和鴿派似乎在加息道路上達成一致:美國通脹過高,失業率低於其中性水準,一旦疫情衝擊波過去,經濟勢頭應該會依然強勁。

看點二:抗通脹保增長 — 美聯儲在後疫情時代的新任務

美聯儲立場的變化說明,其意識到了價格上漲的風險並可能已經落後於形勢。美國去年12月CPI已經升至近40年高位7%, 在全球供應鏈可能面臨長期調整的環境下,美聯儲正處於一種長期以來從未遇到過的局面。

事實上,自2008年金融危機以來,美聯儲的政策重點很大程度上是長期低於2%的目標通脹,幾乎沒有打壓物價的經驗。

密歇根大學消費者信心指數1月重回“冰點”已經反映了人們對通脹的不滿。對於近10年來次低點指數,負責該調查的首席經濟學家科爾丁(Richard Curtin)認為,如果高通脹不能很快緩解,可能會削弱經濟。“四分之三的消費者將通脹視為最嚴重的經濟問題。更廣泛地說,人們對政府的信心跌至八年來的最低點。這表明人們對華盛頓如何應對高通脹和病毒感到非常不滿。”他說。

資產管理機構BK Asset Management宏觀策略師施羅斯伯格(Boris Schlossberg)在接受第一財經記者採訪時表示,美聯儲將在1月會議上強調對抗通脹的承諾。正如鮑威爾所言,高通脹是對經濟全面復蘇的“嚴重威脅”。

值得一提的是,高通脹將商品進口激增至創紀錄高位,美國貿易赤字高位運行可能拖累去年四季度的經濟增長。美國11月貿易逆差躍升19.4%,至802億美元,其中貨物進口猛增5.1%,創下2549億美元的歷史新高,此前貿易逆差已經連續五個季度拖累GDP增長。

與此同時,奧密克戎毒株主導的新一輪疫情正在衝擊經濟,讓外界擔憂美聯儲收緊政策將破壞復蘇。Natixis首席經濟學家拉沃尼亞(Joseph Lavorgna)寫道,美聯儲將增長放緩的跡象視為“暫時性”將是一個錯誤。今年財政刺激將出現歷史性的緊縮,美聯儲利率上升將進一步放緩增長並可能引發衰退的風險 。

勞動力市場波動或已出現。美國勞工部初請失業金人數已經連續三周反彈,招聘也在放緩。來自企業薪資管理公司UKG的數據顯示,截至1月16日的一周工作崗位環比減少了5%,這表明本月非農就業報告前景不容樂觀。美聯儲調查顯示,雖然12月失業率降至3.9%,但與疫情爆發前的2020年2月相比,整體就業人數減少了約280萬人。其中女性和受教育程度較低的人群中的短缺比例依然較高,只有近1/4的州恢復了大流行前的就業水準。在東北部和中西部大部分工業區,整體就業率仍比大流行前的峰值低5%或更多。

施羅斯伯格向記者表示,短期內經濟受到了病毒的削弱,但新增病例將逐步見頂的預期意味著經濟的負面影響將在一季度集中釋放。他認為,美聯儲將平衡外界對健康危機不確定性的擔憂,強調勞動力市場將邁向“充分就業”,重申對經濟前景的信心。

看點三: 縮表細節,能否初見端倪

目前機構普遍預測,加息週期啟動後,下半年是縮表的窗口期。富國銀行認為,美聯儲可能在9月的會議上公佈量化緊縮的計畫,10月開始實施。任何縮表細節的新線索都將十分重要,涉及到時間、步伐和構成等幾個懸而未決的問題。該行傾向於2月17日發佈的會議紀要可能包含更多有關這一主題的關鍵資訊。

高盛和德意志銀行都認為美聯儲將在7月採取行動。德意志銀行首席美國經濟學家盧澤蒂(Matthew Luzzetti)表示,從美聯儲官員表態看,量化緊縮應該在開始加息後不久開始。他認為,美聯儲將在7月宣佈縮減資產負債表。一開始將以每月200億美元的美國國債和150億美元MBS抵押貸款支持證券速度進行, 年底前將分別提高到600億美元和450億美元,全年減少5600億美元,2023年再縮減10000億美元。盧澤蒂表示,2017年上一個緊縮週期的經驗表明,兩年縮表效果相當於美聯儲基金加息2-3次25個基點。

去年12月的美聯儲新聞發佈會上,鮑威爾談到了縮減資產負債表的問題,提出經濟形勢與以往不同,在相關問題上不會拖延太久。而在隨後公佈的會議紀要中,FOMC內部對貨幣政策正常化路徑進行了認真討論。

第一財經記者注意到,多位美聯儲官員近期談及了關於儘快縮表的看法。美聯儲理事沃勒稱,美聯儲應該在2022年開始縮減其資產負債表——在首次加息後的幾次會議中就採取行動。“我看不出有任何理由推遲資產負債表調整,”他說,“我認為我們可以比上次做得更快。”

聖路易斯聯儲主席布拉德認為,結束資產購買後美聯儲應該以適當的速度減少貨幣寬鬆,他贊成在第一次加息後不久後開始縮表,他的觀點得到了三藩市聯儲主席戴利的支持。所以本次會議的重要議題將是資產負債表縮減是否在範圍和時間上變得更加清晰。

回顧歷史, 美聯儲上一輪加息週期在2015年12月啟動,但直到2017年才開始縮減資產負債表。

*本文來自第一財經