您们的需要 我们的专注

Your Needs Our Focus

财经快讯

從六大行財報看美國經濟:不確定性擾動盈利,衰退擔憂為時尚早

對於華爾街而言,過去兩年業績高速增長期可能已經結束。

受烏克蘭局勢及通脹飆升對資本市場的衝擊,美國六大行一季度業績大幅回落,其中投行業務疲軟及貸款損失撥備上升成為了主要拖累因素。展望未來,多家機構表達了對全球經濟前景的擔憂,但認為短期內美國經濟不會陷入衰退。

貸款回暖難掩主營業務低迷

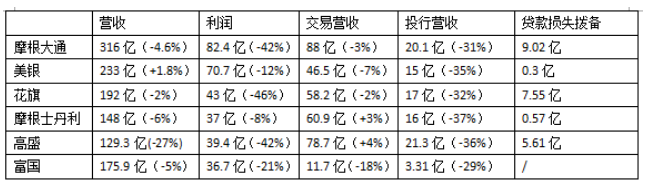

最新公佈的財報顯示,一季度各大銀行淨利潤全線下滑。其中,摩根大通、花旗、高盛的降幅超過40%。分專案看,貸款損失撥備增加大幅打壓了盈利,與此同時交易、財富管理費用增速明顯放緩,投行業務大幅萎縮也顯示出了地緣政治因素和高通脹下經濟不確定性的影響。

美國六大行一季度主要營業指標統計(來源:美國各銀行財報)

作為實體經濟的重要風向標,美國銀行業的表現在每個財報季伊始就被廣泛關注。自2020年疫情爆發以來,在刺激政策和經濟復蘇推動下,金融巨頭的業績一直受益於交易熱潮、投行業務回暖以及貸款損失撥備釋放。

第一財經記者注意到,去年四季度,美國六大行貸款損失撥備釋放近40.6億美元,為當季和全年業績作出了巨大貢獻。隨著2月下旬烏克蘭局勢升級,加之全球經濟前景的風險,今年一季度六大行貸款損失撥備新增超過20億美元。花旗表示,其在俄羅斯的風險敞口可能會損失25億至30億美元。摩根大通在俄羅斯的風險敞口可能會損失10億美元。高盛也以宏觀經濟和地緣政治擔憂為由預留了5.61億美元撥備,並透露一季度俄羅斯業務損失3億美元。此外,美銀在俄羅斯的總風險敞口約為7億美元。

1~3月,美國銀行業投行業務收入也大幅下降,整體降幅接近30%。Refinitiv數據顯示,第一季度待完成和已完成投行業務的總價值降至2020年第二季度以來的最低水準。由於IPO數量銳減,高盛和摩根士丹利股票承銷收入均下降了83%。並購、諮詢業務需求仍然健康,但一些公司選擇在市場穩定下來前暫停交易。高盛首席執行官所羅門(David Solomon)表示:“這是一個動盪的季度,快速變化的市場環境對客戶產生了重大影響,股票發行幾近停滯。”

與此前外界悲觀判斷相比,交易業務收入表現普遍好於預期。分析認為,這主要受益於客戶因預期加息和地緣政治因素而調整了投資組合。摩根士丹利首席執行官戈爾曼(James Gorman)在電話會議上表示:“股票和固定收益交易再次帶來了優異的業績,尤其是在亞洲和歐洲,因為在動盪的背景下全球客戶的需求得到了支持。”

作為前幾個季度的盈利增長極,各行財富管理業務增速有所回落。其中富國銀行、摩根大通同比增長6%,摩根士丹利持平,花旗銀行同比回落1%。

貸款需求回暖是為數不多的亮點,顯示出經濟復蘇潛在動能。一季度花旗信用卡貸款增長7%,摩根大通信用卡貸款增長了15%,美國銀行的消費貸款增長4%。美聯儲數據顯示,2月美國消費信貸激增了418億美元,創下了歷史最高紀錄。其中信用卡債務飆升了近6倍,從1月份的31億美元飆升至180億美元,創歷史第二高位。

各行繼續通過回購和股息等方式回饋股東,其中富國銀行、美銀和花旗累計花費超40億美元,摩根士丹利和高盛分別為29億美元和12億美元,摩根大通宣佈了300億美元回購計畫。

美國經濟短期前景無憂

雖然烏克蘭即使和通貨膨脹會帶來複雜性和阻力,但沒有任何一家銀行預測美國會在短期內出現經濟衰退。摩根大通首席執行官戴蒙(Jamie Dimon)表示,目前美國經濟的潛在增長非常強勁,美國消費者“不可阻擋”,因為工人從更高的就業率中受益,並支付他們的信用卡。他不認為美國短期會陷入衰退,但強調目前有一些挑戰經濟的主要因素可能會產生不可預見的影響。“事實是美國人有錢,他們在花錢,他們的儲蓄和支票帳戶裏還有2萬億美元。企業狀況良好,信貸需求非常好,這將在第二季度、第三季度繼續。但之後的情況很難預測。”

隨著美債收益率本月短暫出現倒掛,有關衰退的討論一度成為焦點。根據三藩市聯儲的統計,自1955年以來,2年期/10年期美債收益率出現倒掛7次,其中6次伴隨著經濟衰退的發生。最近一次是在2019年,次年美國經濟因新冠肺炎疫情遭到重大衝擊。

今年以來,烏克蘭局勢和通脹帶來的貨幣政策轉向正在給美國和全球經濟帶來不確定性。世界銀行週一將2022年全球經濟增速預期從4.1%下調至3.2%。

機構預測美國經濟不會短期內出現衰退(來源:新華社圖)

高盛首席執行官所羅門表示,地緣政治形勢進一步複雜化,並造成了額外的不確定性,他預計這種不確定性將持續到戰爭結束後。他認為,去全球化的趨勢顯然正在增強勢頭。這種轉變的後果可能是重大和持久的,相信需要一段時間才能充分認識到所有次生後果。對於經濟前景,所羅門稱,美國的失業率仍然很低,工資也在增長,雖然通貨膨脹是近幾十年來最高的,他沒有用“衰退”來形容不久的將來。“我們看到供應鏈和商品價格面臨新的壓力,美國家庭面臨著天然氣價格上漲以及食品和住房價格上漲。我們還看到滯脹風險增加,消費者信心的信號好壞參半。這些交叉趨勢肯定會給經濟前景帶來持續的複雜性。儘管投資銀行和資本市場活動放緩,但交易流仍將繼續。”他說。

花旗首席執行官弗雷澤(Jane Fraser)也表達了對全球經濟的擔憂,她在電話會議上表示:“今年剩餘時間的宏觀前景只能說是複雜和不確定的,我們的觀點是,強勁的名義收入增長和勞動力市場的持續勢頭將有助於支持美國經濟在通脹壓力下的短期增長。”她說,“能源和大宗商品處於全球風暴的中心,但我們不認為我們正處於一個新的長期超級週期的開始,我們確實預計價格將降至更正常的水準。”

與此同時,美聯儲加息雖然可以提高銀行業淨息差,但對經濟的影響可能會抑制貸款增長,進而衝擊銀行業利潤。根據抵押貸款銀行家協會(MBA)的數據,截至4月8日的一周,最受歡迎的住房貸款——30年期固定利率抵押貸款的平均利率上升至5.13%,為2018年11月以來的最高水準。自今年年初以來,隨著美聯儲開始收緊金融條件,為飆升的通脹降溫,該利率已上升逾1.5個百分點。

富國銀行一季度住房抵押貸款同比下降33%,抵押貸款業務收入6.93億美元,遠低於去年同期13億美元的水準。富國銀行首席執行官沙夫(Charlie Scharf)表示,美聯儲已明確表示,將採取必要行動降低通脹,這肯定會降低經濟增長。此外,烏克蘭局勢也增加了下行風險。預計第二季度該行利潤率將繼續處於壓力之下,抵押貸款銀行業務收入將繼續下降。

Piper Sandler分析師哈特(Jeffrey J.Harte)上周下調了美國銀行、花旗、高盛在內的五大行利潤預期,以反映宏觀不確定性和市場波動性增加時與資本市場相關的收入逆風。哈特在報告中寫道,雖然收益率曲線的反轉可能預示著即將到來的衰退,但金融機構短期仍然受益於加息預期。在銀行業務中,六個月期國債收益率在一定程度上是銀行支付存款利率的基準,而五年期國債收益率則是銀行向借款人收取利率的基礎。目前,這條收益率曲線仍對銀行有利。

*本文來自第一財經