您们的需要 我们的专注

Your Needs Our Focus

财经快讯

美聯儲QT本周開始加速,市場要感受“縮表”寒意了

美聯儲的量化緊縮QT即將全速前進。

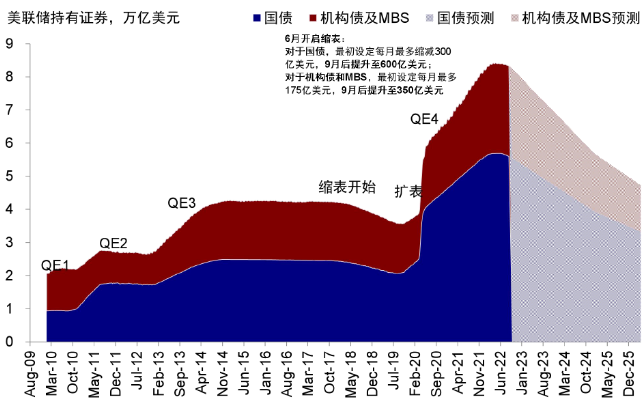

美聯儲在6月正式啟動縮表,6至8月每月縮表上限為475億美元,而這一速度將在9月開始翻倍,上限提高至950億美元,其中包括600億的美國國債和350億的抵押貸款支持證券(MBS),約占資產負債規模的1%。

同時在息票到期額度低於每月上限時,美聯儲還要使用3260億美元的國庫券持倉來補充。

(來源:中金公司研究部)

首次開始減持國庫券

由於到期的息票規模低於新的月度限額,美聯儲在9月份將首次減持國庫券。

美聯儲的投資組合中有436億美元的國債將於9月到期,這意味著美聯儲還需要減持164億美元的國庫券,10月份再減持136億美元。這將是2023年9月之前美聯儲對美國國債最大規模的減持。

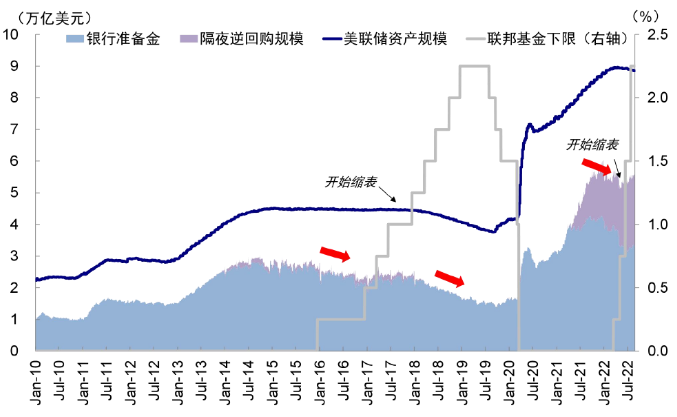

市場對美聯儲的國債持有量非常感興趣,對於那些一直在努力尋找可投資資產的貨幣市場交易員來說,這也至關重要。他們基本上選擇把多餘的現金放在逆回購協議工具上,美聯儲的全面減持將會給市場帶來大量的債券供應。

2019年9月,美聯儲的儲備降至安全水準以下,使作為短期融資市場關鍵的回購利率出現了破壞性飆升。因此,美聯儲開始每月購買約600億美元的美國國庫券,以增加儲備餘額,此外還進行日常回購操作。此次加速也意味著美聯儲將開始拋售近3年前開始積累的國庫券。

在當時,美聯儲預計國庫券購買會持續到2020年第二季度,但疫情帶來的經濟動盪引發了一系列財政和貨幣刺激,金融體系內的現金和儲備十分充足。此後,美國財政部削減了國庫券供應量,使市場出現了不平衡,即除了美聯儲的隔夜逆回購工具(RRP)之外,短線投資者幾乎沒有其他投資選擇。

儘管仍不足以滿足需求,但現在債券供應量終於開始小幅上升。華爾街的策略師預期,隨著美聯儲加息步伐放緩,以及美國財政部繼續增加國庫券發行規模,將吸引那些謹慎的投資者遠離作為避險工具的RRP,重返債券市場。

和快速推進的加息進程相比,市場對於縮表的未知恐懼更大。一旦9萬億美元的龐大資產負債表激進收縮,對流動性的衝擊不容小覷。

另外,野村證券首席經濟學家辜朝明上周指出,市場參與者需要明白,對於央行來說,在實施完QE之後轉向QT,在政治上是多麼困難,在經濟上又是多麼“無效”。更重要的是,美聯儲此前進行大規模QE的巨大經濟成本,也將逐漸顯現。

這種種效應的疊加,可能令市場更加“不寒而慄”。

“也並沒有那麼可怕”

也有分析師認為,QT的加速對市場的影響不大。

市場研究公司 Wrightson ICAP 認為,因為財政部已將贖回納入其季度借款計畫,每週甚至每月的國庫券持有量對市場供應沒有影響。更應該令人擔憂的是,美聯儲在日常操作中可以借給交易商的證券減少了,這將阻礙交易商補倉的能力,並推高其在回購市場上的借款成本。

中金認為,美聯儲的此次縮表相比加息十分沒有“存在感”。因為初期縮減規模很有限,到目前累計縮減規模僅為619億美元,不僅慢於預期,相比整體超過8.3萬億的持有證券規模也非常微小,而且初期影響小於更激進的加息。根據中金的測算,美聯儲年內縮表規模相當於不到50個基點的加息。

如果再考慮逆回購,縮表造成的實際影響可能更小。縮表加速後美聯儲的加息週期也逐步步入尾聲、甚至增長壓力還可能導致寬鬆預期升溫,這都會給縮表實際效果打一定折扣。

(來源:中金公司研究部)

約占資產負債規模的1%。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。