您们的需要 我们的专注

Your Needs Our Focus

财经快讯

-

查看详情

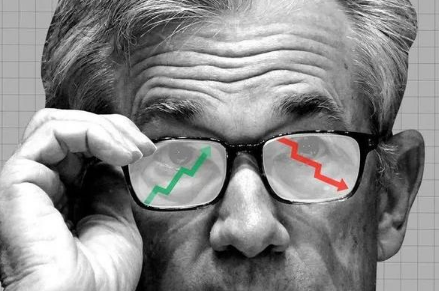

查看详情50基點開啟降息周期?美聯儲從沒這麽幹過

然而,根據德銀最新研報,過去三十年中,美聯儲從未以如此大幅度的降息開啟一個新的降息周期。 德銀報告提到,鮑威爾在傑克遜霍爾全球央行年會的講話中雖然確認了降息的可能性,但並未提供具體的降息時間和幅度指引。鮑威爾強調,未來的降息決策將取決於“即將到來的數據、不斷演變的經濟前景和風險平衡”。 報告提醒,盡管市場預期強烈,但美聯儲的決策將基於對經濟數據的實時評估,而非市場的一廂情願。 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

2024-08-29 -

查看详情

查看详情萬億美元拋售,美元“大貶值”?

作為知名“美元微笑理論”的提出者,Eurizon SLJ 的Stephen Jen表示,美國降息或引發1萬億美元中國資金回流,促使人民幣升值10%,這一猜測引發市場熱議。 美元貶值很可能是非線性的 高額的美元存款利率掩蓋了美元內在質量的惡化。美國的雙赤字(經常賬戶赤字和財政赤字)持續擴大,已經達到了令人擔憂的水平。高額的美元存款利率也吸引了部分原本投資於其他貨幣的資金。 巴克萊的報告也支持了這一觀點,美元已經經歷了自去年11月以來最嚴重的月度貶值,美元情緒最近已經從“極度看多”轉為“極度看空”。 對美元貶值的擔憂被誇大了嗎? 換句話說,美元要想繼續走弱,其他地方的資本回報就需要提高。 高盛分析師上周在一份報告中寫道,“在降息周期開始前一個月,很難反對做空美元”,但分析師仍預計勞動力市場數據“將足夠強勁,足以讓美聯儲采取比目前定價更為漸進的政策路徑”。 美聯儲降息速度加快,其他地區也可能出現更快的調整,尤其是考慮到經濟活動數據令人失望:歐元區PMI數據表明,除了奧運會對法國服務業的提振外,限制性政策正在拖累其他經濟活動。 另外,即將到來的美國大選可能會增加政策的不確定性,從而抑制投資者的投資熱情,進而影響美元匯率的波動。 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

2024-08-28 -

查看详情

查看详情美聯儲大幅降息利好風險資產?歷史結果“反直覺”

上周五,美聯儲主席鮑威爾發出了非常明確的信號:降息將很快開始,並可能在可預見的未來繼續。市場也同樣給出了非常明確的回應:降息對所有資產類別都有利,除了美元。 然而,分析指出,從歷史走勢來看,並不支持上周五的市場初步反應,即大幅降息和足夠強勁的經濟,可以支持風險資產。 嘉信理財的Liz Ann Sonders表示: 如果你希望美聯儲開啟激進的降息周期,那麽你要小心自己的這一願望。基準借貸成本的大幅下降,可能對股票和高風險債券都非常不利。 現代金融史上,有14個完整的美聯儲周期。雖然市場在不同時期對降息的反應有所不同,但有一些明顯的趨勢:當美聯儲快速降息時,市場表現會比逐步降息的情景下更差。在快速降息的情景下,首次降息後一年內,最大回撤是逐步降息情景下的兩倍。 所以你實際上,應該希望美聯儲是自動扶梯式降息,而不是電梯式降息。 雖然市場普遍歡迎美聯儲貨幣政策的轉向,總體上認為是積極的,但顯然,也擔心交易員們在憧憬著一個不切實際的情景,相關資產的定價令人質疑: 當前,據聯邦基金期貨市場,交易員們預計到明年底美聯儲將降息超過200個基點,在未來八次FOMC會議上,降息八次。與此同時,沒有實際的經濟增長下滑。這就是典型的既要又要。 從信貸市場和和股票市場來看,有點像吹著口哨走過墳墓,假定經濟軟著陸,要麽最多是輕微衰退。 不少業內人士認為,雖然當前一些美國經濟數據有些疲軟,但應該可以避免嚴重的經濟下滑,在這種情況下,債券市場定價的降息次數太多了。美聯儲如果大幅降息,經濟數據需要非常糟糕,伴隨著對經濟衰退的定價。從當前情況來看,以美聯儲的角度來說,似乎市場的降息預期過於樂觀了。與此同時,市場有點過於習慣地認為,降息對股票自然是有利的。 當前,市場對9月FOMC會議上進行50個基點的降息預期,較8月市場崩盤之際已經回撤。多數華爾街大行預測美聯儲9月將降息25個基點,不過摩根大通、花旗和富國銀行仍有分析師預計降息50個基點。 此前,美國銀行知名分析師Michael Hartnett指出,自1970年以來,美聯儲有過12次“首次降息”。當美聯儲因為華爾街崩盤或是信貸危機而選擇降息,即恐慌性降息之際,都將提振風險資產。歷史數據顯示,美聯儲每次恐慌性降息後,標普500指數將在此後的6個月內平均上漲20%。 不過Hartnett警告,這一次不一樣。他建議投資者在美聯儲本輪周期的首次降息時果斷賣出所持資產。今年的特殊性在於,風險資產已經漲至一個極端水平——美股在前9個月上漲了32%,而歷史上12次“首次降息”前,股市的平均漲幅僅為2%。 風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

2024-08-27 -

查看详情

查看详情鮑威爾“全面轉鴿”,交易員對9月降息幅度爭論不休

美聯儲主席鮑威爾上周五表示,“降息的時機已經到來”,這是他迄今為止最明確的信號。 9月6日將公布的美國8月就業數據顯得至關重要。Velis表示,如果下一輪數據繼續低於預期,“那麽可能會大幅降息50個基點”。 分析師認為,無論降息的具體路徑如何,降息的轉變都被視為對美元不利,使美元成為一種潛在的套利交易貨幣,交易員會借入低收益的美元來投資收益更高的貨幣或資產。 瑞穗證券(Mizuho Securities)駐東京的首席策略師大森翔樹(Shoki Omori)表示: 鮑威爾講話後,隨著美國國債上漲,所有期限的收益率均下跌,基準10年期國債收益率收於3.8%,一周下跌8個基點。而DXY美元指數6月以來跌超4%。 風險提示及免責條款

2024-08-26 -

查看详情

查看详情今夜,全球市場屏息等待鮑威爾!

美國經濟數據已為降息開了綠燈,周三公布的7月會議紀要顯示,“絕大多數”FOMC成員同意在9月降息。萬事俱備之際,金融市場屏息等待一年一度的全球央行盛會,期待鮑威爾在會上的演講中為9月降息定下基調。 8月22日至24日,全球各地央行行長和經濟學家齊聚傑克遜霍爾全球央行年會。美聯儲主席鮑威爾將在美東時間8月23日上午10:00(北京時間周五22:00)發表主題演講,演講將采取直播方式但之後沒有問答環節。 那麽,本次鮑威爾會講些什麽?哪些表態可以被視為降息信號?市場又該如何準備? 華爾街多數認為,鮑威爾可能不會給出太多清晰的解釋,以鮑威爾的性格,他很可能對降息時機守口如瓶,更不可能透露利率可能下降多少。 盡管如此,鮑威爾仍需要對目前的經濟形勢做一個簡要回顧,並對經濟前景給出一些有限但重要的指引。投資者將從中嗅探美聯儲對勞動力市場的態度,尋找9月降息的蛛絲馬跡。 一向守口如瓶的鮑威爾,這次會吹多少風? 重磅將話之前,有分析師警告,鮑威爾公布任何“驚人消息”的可能性微乎其微。 美國銀行財富管理公司國家投資策略師Tom Hainlin表示: 回顧過去傑克遜霍爾的講話,我們不太可能從鮑威爾那裏得到非常具有指導性的言論。 “他們仍然依賴數據,”前美聯儲官員、Wrightson-ICAP首席經濟學家Lou Crandall表示,他預計鮑威爾“在方向上不會含糊其辭,但具體降息速度和時間將取決9月利率決議前公布的經濟數據。 在9月18日美聯儲下一次利率決議到來之前,還有一份非農就業報告(9月6日公布)供FOMC委員們參考。 Crandall表示,美聯儲將在未來一個季度內降息,但他們現在不會就這一問題提供任何指引。 Natixis Investment Managers Solutions首席投資組合策略師Jack Janasiewicz在報道中寫道,對投資者來說,關鍵在於鮑威爾的語氣,預計將偏向“鴿派”。 簡而言之,通脹率繼續走向2%的目標,似乎高於預期。再加上勞動力市場疲軟的跡象,人們會覺得(美聯儲)沒有必要保持鷹派立場。 美銀美林的Mark Cabana等分析師此前研報則指出,鮑威爾此次講話的核心或是“維持勞動力市場穩定”。美銀美林認為,如果鮑威爾更加堅決地表示將防止勞動力市場疲軟持,這將被視為一個重要的政策信號。 如果2022年(鮑威爾演講的主題)是“決心”,2023年是關於“數據依賴”,那麽2024年則可能是“維持勞動力市場穩定”。 高盛持類似觀點,其分析師David Mericle在最近的一份報告中表示: 鑒於此前發布的數據,我們預計鮑威爾將比在7月貨幣政策新聞發布會上對通脹前景表達出更強的信心,並更加強調勞動力市場的下行風險。 高盛預期,美聯儲從9月開始連續三次降息25個基點,並認為市場在7月就業數據弱於預期後,對下次會議降息50個基點的定價過於超前。 期望越高,摔得越狠? 這次傑克遜霍年會的時間點比較特殊,一方面美聯儲正處在即將開啟降息的政策十字路口,另一方面,全球市場剛剛經歷了一場暴跌後的大反彈。 市場對美聯儲的降息預期在市場的大漲大跌中極端波動,目前預期9月會降息,但對降息幅度依然沒有把握,亟需清晰的信號給出進一步指引。而下一份就業報告將在美聯儲9月會議前靜默期開始的前一天發布,所以8月末的這場會議就是市場和鮑威爾在9月決策前“正面溝通”的唯一機會了。 分析認為,上周的反彈能否繼續,就看鮑威爾能否給出有關9月降息的明確信號。Interactive Brokers首席策略師Steve Sosnick表示: 我在傑克遜霍爾會議前呼籲謹慎行事,特別是因為提前反彈的越多,(股市) 可能就越脆弱。 咨詢機構Steward Partners Global Advisory財富管理執行董事總經理 Eric Beiley表示: 如果交易員聽到降息即將到來,股市將做出積極反應……如果我們沒有聽到我們想要的,那將引發大規模拋售。 機構Sri-Kumar Global Strategies主管Komal Sr-Kumar持不同看法,他表示: 鮑威爾一向傾向於支持股市,他一次又一次地暗示。雖然利率還沒有下降,但這一次,他的表態仍會支持股市。 風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

2024-08-23 -

查看详情

查看详情貝萊德固收CIO:美聯儲9月應該降息50基點,而不是25

25還是50?有關9月美聯儲降息的幅度,市場爭論莫衷一是。尤其是昨晚3月一年的就業數據大幅下修後,未來利率走向的不確定性更是增加。 貝萊德全球固定收益首席投資官裏克·裏德(Rick Rieder)認為,美聯儲需要在9月份的會議上對利率施加壓力,以重振經濟增長並緩解消費者的債務壓力。 “如果是我,我會降息50個基點。”他於在周三在Opening Bid播客中說道。 但Rieder認為,美聯儲更有可能會每次降息25個基點,一直持續到2025年。 他警告稱,當前的經濟狀況正在惡化:“信用卡逾期和汽車貸款逾期等數據正在顯著上升,這讓我聯想到了金融危機時期類似的數據表現。我們還沒有到那個地步,但已經開始看到這種顯著的增長。” 就業數據疲軟與經濟整體表現的矛盾,使得市場對降息的預期處於搖擺不定的狀態,投資者觀望情緒濃厚。 一方面,勞動力市場顯現出放緩的型號。昨夜美國勞工部的報告顯示,美國在一年內的非農就業人口新增數初步大幅下修了81.8萬人,也就是說,美國勞動力市場並不像想象的那麽強勁,就業市場降溫的時間可能更長或者持續更久。 另一方面,盡管經濟明顯放緩,但依然具有韌性。7月份的ISM服務業指數顯示出,商業活動、新訂單、就業等方面都有所改善。7月份零售額增長了1%,也表明消費者支出有所增加。 零售商Target的CEO Brian Cornell也表示,最近的業績有所改善,門店客流量增加了3%。 高盛首席經濟學家 Jan Hatzius預計,今年的降息次數將達到 75 個基點,最後一次降息將在 12 月。 他表示: “經濟衰退風險的降低,加強了我們對美聯儲在9月份會議上僅降息25個基點的預測。” 風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

2024-08-22 -

查看详情

查看详情押註“降息交易”,美債杠桿頭寸規模創歷史新高

美聯儲主席鮑威爾即將在本周五發表重要講話前夕,美債杠桿頭寸規模創下歷史新高。債券交易員們正在承擔創紀錄的風險並大膽下註,美聯儲即將開啟四年多以來的降息周期,進而推動債市上漲。 8月21日,據芝加哥商品交易所 (CME) 的數據顯示,上周美國10年期國債期貨的未平倉合約(既可以做多也可做空)數量飆升至歷史最高點,接近2300份張期貨合約。分析稱,這意味著,每當現貨國債收益率變動一個基點,市場面臨的風險就高達約15億美元。 近期美債杠桿持倉激增之際,美債看漲押註在過去幾周內明顯增加。他們押註今年和2025年期間美聯儲將會大幅降息。根據美國商品期貨交易委員會(CFTC)的數據,截至8月13日當周,資產管理公司擴大了約12萬份10年期美國國債期貨的凈多頭頭寸。 雖然大部分杠桿持倉來自於資產管理公司做多國債期貨,但部分風險也源自於基差交易。這是一種對沖基金常用的策略,交易員通過現貨國債與期貨之間的利差獲利。由於這種策略涉及通過回購市場借款,如果借貸條件收緊,交易員可能被迫迅速拋售其持倉以償還貸款,並可能引發國債市場的劇烈波動。 交易員們對美聯儲降息的時間和幅度充滿焦慮,紛紛為今年可能出現的各種情景進行押註。就在兩周前,掉期市場一度預計美聯儲可能在9月會議上降息50個基點,甚至可能在會議期間緊急降息。然而,隨著經濟韌性跡象的顯現,市場對大幅降息的預期有所降溫,目前普遍預計9月降息幅度為30個基點。 鮑威爾本周五的講話可能為降息定調。當地時間8月23日本周五在美國懷俄明州傑克遜霍爾舉行的一年一度央行年會期間,鮑威爾將發布重要講話。華爾街預計,鮑威爾將借此機會確認美聯儲將要降息。目前,交易員普遍預計到9月美聯儲會降息,只是不確定降息幅度。 風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

2024-08-21 -

查看详情

查看详情亞洲降息潮要來了?市場緊盯韓國、印尼、泰國

在菲律賓央行意外降息之後,經濟學家猜測誰會成為下一個跟進降息的亞洲國家央行,市場將目光轉向了韓國、印尼和泰國等央行。 上周四,菲律賓央行意外宣布降息25個基點,為近四年來首次,這一舉措結束了2022年開始的累計450基點的加息周期。 荷蘭國際集團(ING)經濟學家Robert Carnell在一份報告中表示: 菲律賓央行是亞太地區首批進行降息的央行之一,這是一個“勇敢”的決定,尤其是該決定趕在美國降息之前,彰顯了更大的勇氣。市場對這一決定反應相對平靜表明,亞太地區其他央行現在可能考慮采取行動。 隨著高利率逐漸對經濟產生負面影響以及美聯儲將開啟降息周期,亞洲國家央行的降息條件正逐漸成熟,分析師預期韓國、泰國以及印尼央行將跟隨行動。 降息條件已逐漸成熟 長期以來,經濟學家一直在關註亞洲何時真正開始放松貨幣政策。經濟數據參差不齊和全球經濟放緩令該地區經濟前景蒙上一層陰影,許多央行面臨促進增長的呼聲,同時有跡象表明高利率開始產生負面影響。 然而,許多亞洲貨幣表現不佳,且美國寬松周期何時開始存在不確定性,使問題變得復雜,使得政策制定者不願領先於美聯儲采取行動,以免面臨不利的利差和貨幣貶值風險。 目前隨著條件逐漸變得更加有利,美聯儲降息前景更加明確,更多的亞洲央行可能正處於放松政策的邊緣,但經濟學家表示各國仍將持續謹慎。 市場普遍預期,美聯儲9月將進行25個基點的降息,此舉將增強亞洲各國盡早開始放松政策的信心。美聯儲主席鮑威爾在本周傑克遜霍爾央行行長會議上的信號也將受到關註,對美聯儲降息預期的任何動搖都可能對亞洲貨幣政策產生連鎖反應。 誰將采取下一步行動? 穆迪經濟學家Sarah Tan和Denise Cheok表示: 我們預計韓國央行將緊隨其後,但對家庭債務和房價上漲的擔憂,可能阻止韓國央行采取激進行動。 德意誌銀行經濟學家Juliana Lee也認為,韓國央行可能會在周四降息: 國內需求疲軟和不良貸款增加為降息創造了條件,即使韓國央行不按照我們的預期行事,它至少會在10月份選擇鴿派立場,暗示降息。 穆迪還認為,泰國央行是2024年降息的另一個候選者,這有助於支撐自疫情以來一直低迷的經濟,泰國央行將將於周三舉行會議: 泰國高利率環境削弱了私人消費,通脹保持溫和,泰銖貶值中恢復,提高了降息的可能性。泰國周一公布的二季度數據顯示,同比增長有所回升,但環比增速放緩,經濟增長不均衡。 華僑銀行東盟高級經濟學家Lavanya Venkateswaran認為,印尼央行可能會在年底跟進菲律賓的步伐,降息50個基點。盡管她不認為印尼央行會在美聯儲之前采取行動,但“在美聯儲之前或同步采取更鴿派的立場不能完全排除,特別是如果匯率維持穩定。” 不過,市場普遍預期,東盟央行的行動將出現一些分歧,預計今年和2025年印尼央行和菲律賓央行將放松政策,而泰國和馬來西亞則保持不變。 風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

2024-08-20 -

查看详情

查看详情本周,全球市場屏息等待鮑威爾

8月22日至24日,全球各地央行行長和經濟學家將齊聚一年一度的傑克遜霍爾全球央行年會,美聯儲主席鮑威爾將在美東時間8月23日上午10:00(北京時間周五22:00)發表主題演講。 分析認為,上周的反彈能否繼續,就看鮑威爾能否給出有關9月降息的明確信號。全球市場屏息以待,有策略師呼籲,要在鮑威爾開口前,謹慎行事,“因為提前反彈的越多,市場可能就越脆弱。” 7月非農就業報告意外爆冷後,美國衰退恐慌驟升,全球市場經歷“黑色星期一”,此後隨著零售等強勁消費數據發布,衰退恐慌快速退潮。 市場對美聯儲的降息預期也在市場的大漲大跌中極端波動,目前市場預期9月會降息,但對降息幅度依然沒有把握,亟需清晰的信號給出進一步指引。而下一份就業報告將在美聯儲9月會議前靜默期開始的前一天發布,所以8月末的這場會議就是市場和鮑威爾在9月決策前“正面溝通”的唯一機會了。 據MarketWatch,荷蘭國際集團首席國際經濟學家James Knightley表示,鮑威爾可能會強調通脹正在朝著正確的方向發展,這讓美聯儲更有信心實現 2% 的目標,鮑威爾還可能暗示通脹放緩使央行能夠更加專註於其另一項使命,即實現就業最大化: 然而期望越高,風險也越大。彭博援引Steward Partners Global Advisory 財富管理執行董事總經理 Eric Beiley表示,“如果交易員聽到降息即將到來,股市將做出積極反應……如果我們沒有聽到我們想要的,那將引發大規模拋售。” 分析師們警告投資者不要指望美聯儲主席會給出太多清晰的解釋,以鮑威爾的性格,他很可能對降息時機守口如瓶,更不可能透露利率可能下降多少。 前紐約聯邦儲備銀行行長杜德利表示,美聯儲主席可能會暗示緊縮貨幣政策不再有必要,但他預計鮑威爾不會暗示首次降息的幅度,尤其是因為 9 月 6 日將有一份就業報告供央行官員在 9 月 18 日做出下一次政策決定之前考慮。 從市場反應來看,股市對美聯儲主席在傑克遜霍爾經濟研討會上的講話反應歷來平淡,且大多是正面的。 但也有例外,2022年8月26日,鮑威爾在講話中表示美聯儲需要保持貨幣政策限制以對抗通脹,這粉碎了投資者對美聯儲加息行動迅速結束的希望,當天標準普爾500指數爆跌了3.4%。 目前期權交易市場定價顯示,在鮑威爾講話當天,標普 500 指數預計將向任一方向波動超過 1%。 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

2024-08-19 -

查看详情

查看详情阿裏巴巴:GMV穩住了,下一步“貨幣化”要利潤了

摩根士丹利在最新的報告中指出: 大摩指出,淘寶和天貓集團(TTG)Q1高個位數GMV增長,意味著市場份額從流失趨於穩定,但客戶管理收入(CMR)增長僅為1%,仍凸顯出傭金率下降的趨勢。阿裏表示,這一趨勢是由於其優先考慮用戶和GMV增長的戰略,導致采用新形勢(即直播、人民幣補貼計劃)來推動GMV發展,但在貨幣化方面則不那麽激進。 高盛也在報告中預計貨幣化程度將進一步提高: 大摩、高盛:貨幣化將在未來幾個季度提升 全站營銷工具加速推廣,這需要協調用戶流量、確保有足夠多的廣告商和行業覆蓋範圍,以及優化算法和用戶數據;從9月開始對收取0.6%的軟件服務費,未來幾個季度的貨幣化將會更好。 高盛則表示,貨幣化率拐點將現: 其他業務方面,大摩指出: 2、國際業務:高質量增長和提高運營效率將是主要焦點。我們看到AliExpress和Trendyol的增長勢頭持續,而Lazada將繼續提高盈利能力,7月份EBITDA實現收支平衡。 此外,阿裏仍計劃在8月底完成雙重主要上市,在8月22日的年度股東大會上尋求股東批準。基於這樣的時間線,大摩預計將納入南向股票通,9月份可能迎來下一個催化劑,並將目標價提高至90美元。 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

2024-08-16